Selbst erfahrene Anleger machen immer wieder Fehler beim Investieren. Finden Sie heraus, für welche Anlagefehler Sie anfällig sind – und wie Sie diese vermeiden können.

Wieviel Finanzwissen haben Sie im Vergleich zu anderen Anlegern?

Ein Teil Ihrer Aktien fällt von 18 EUR pro Aktie auf 5 EUR pro Aktie. Was tun Sie?

Haben Sie beim Anlegen schon einmal den richtigen Zeitpunkt verpasst?

Haben Sie bei Ihren Finanzen jemals eine emotionale Entscheidung getroffen?

Diverse Faktoren können Ihre Anlageentscheidungen beeinflussen. Auch darum ist der Austausch mit Experten so wertvoll: Als Sparring-Partner können diese Ihnen dabei helfen, über den Rand des eigenen Portfolios hinauszublicken.

Unsere Experten ...

- unterstützen Sie dabei, Ihre Investitionen genau auf Ihre finanziellen Ziele auszurichten

- stellen sicher, dass Ihr Renditepotenzial nicht durch vermeidbare Fehlentscheidungen aufgezehrt wird

- erkennen Anlagechancen häufig früher und begrenzen etwaige Verluste

- lotsen Sie mit jahrelanger Erfahrung durch Krisensituationen und unsichere Märkte

Lernen Sie unsere Expertinnen und Experten kennen

Unsere Portfolio Manager

Christian Rose

Leiter Niederlassung Hamburg

Marel Weideneder

Mitglied der Geschäftsleitung München

Thomas Riecken

Anlageberater

Alles beginnt mit einem persönlichen Gespräch

|

Rufen Sie uns an:

|

Kontaktaufnahme durch die Bank Vontobel Europe AG aus DeutschlandKontaktformular öffnen und einen Rückruf oder Termin vereinbaren. |

Kontaktaufnahme durch die Bank Vontobel AG aus der SchweizKontaktformular öffnen und einen Rückruf oder Termin vereinbaren. |

Mit unserer Anlagephilosophie setzen wir unser Know-how für Sie ein.

So sichern wir durch aktives Management Renditequellen für Sie

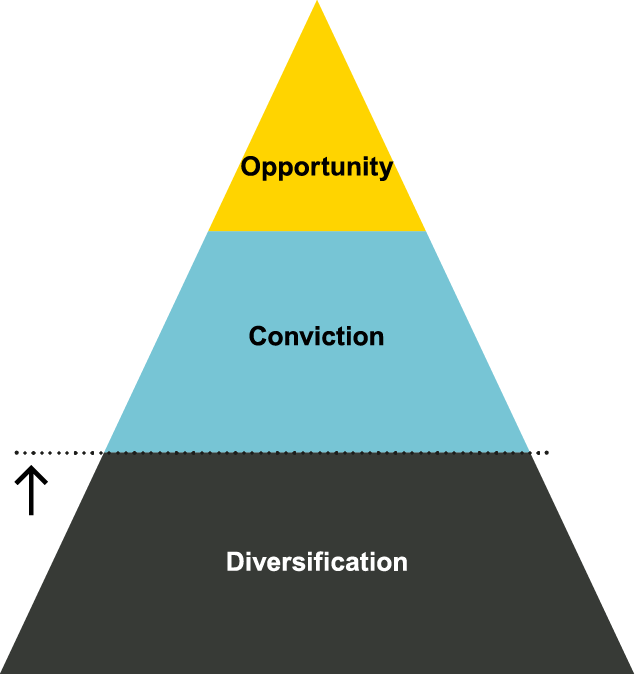

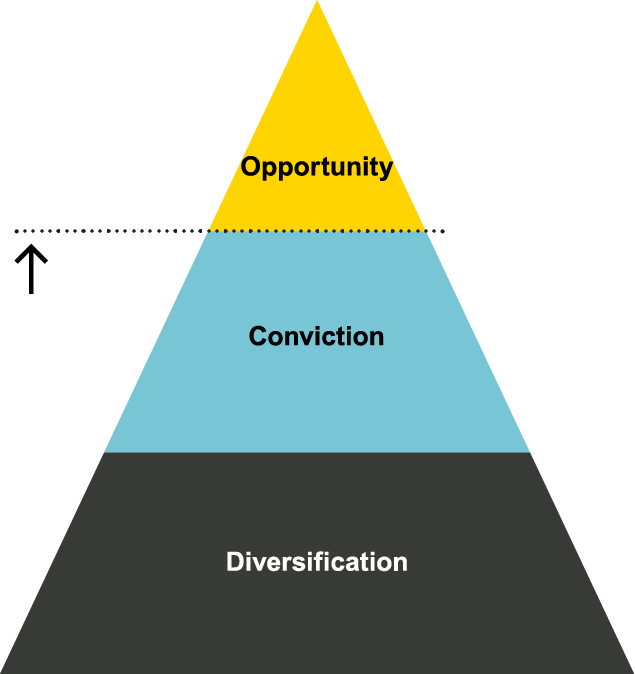

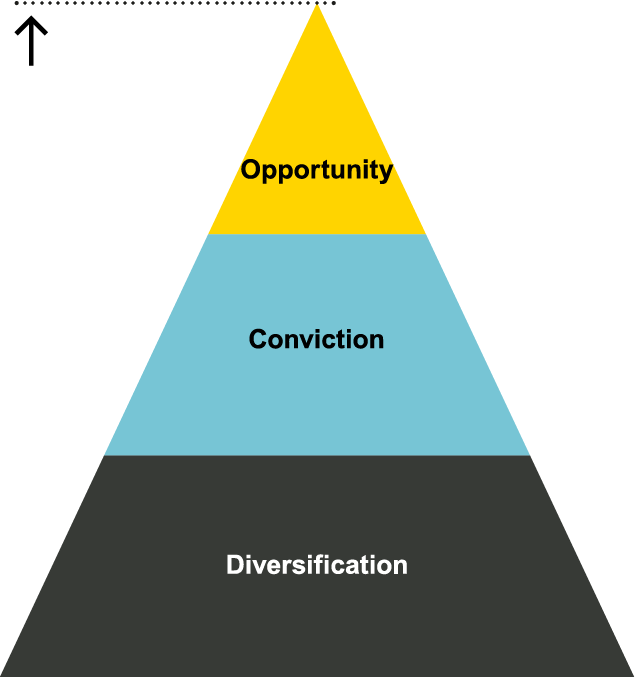

1. Alpha - Diversifizierung

Das erste Alpha ist der Grundpfeiler und beinhaltet die breite Diversifikation und damit die Verteilung des Vermögens auf mehrere Anlageformen: Eine robuste Asset Allokation über verschiedene Anlageklassen und Währungen.

2. Alpha – Conviction

Das zweite Alpha bilden Anlagen, die uns mittel- bis langfristig überzeugen, wobei wir auf Qualitätsaktien und auf Themen wie wirtschaftliche Veränderungen, Makro- und Megatrends als Renditequelle setzen.

3. Alpha – Opportunities

Das dritte Alpha erzielen wir mit kurzfristigen Opportunitäten, indem wir aufmerksam den Markt beobachten und flexibel agieren. Kleinste Neuigkeiten erlauben Anlagechancen.

Was wir Ihnen sonst noch bieten können: