Mit Investment-Disziplin gegen Mythen & Co.

In Zeiten der Volatilität und Unsicherheit leidet oft die Investment-Disziplin. Entdecken Sie, wie Vontobel Sie unterstützen kann – als gobales Investmenthaus mit Schweizer Wurzeln.

Fünf (falsche) Investment-Mythen hinterfragt

Klopfte bei Ihnen auch die Inflation an die Tür? Wie kann ich der Geldentwertung mit Investment-Disziplin begegnen? Diese fünf Legenden rund ums Investieren sollten Ihnen dabei nicht im Wege stehen.

Quelle: Vontobel 2022.

Bevor sie ihr Geld in Aktien, Anleihen oder anderen Anlageklassen anlegen, zögern viele Menschen aus einem einfachen Grund: «Ich könnte Geld verlieren!»

Ja, das stimmt. Geld zu investieren kann dazu führen, Geld zu verlieren.

Aber dasselbe passiert heute Tag für Tag bei allen, die Geld horten, um ihr Vermögen zu schützen. Selbst wenn der Saldo auf dem Konto sich nicht ändert, kann der Gegenwert, den sie für Ihr Geld bekommen, stetig abnehmen.

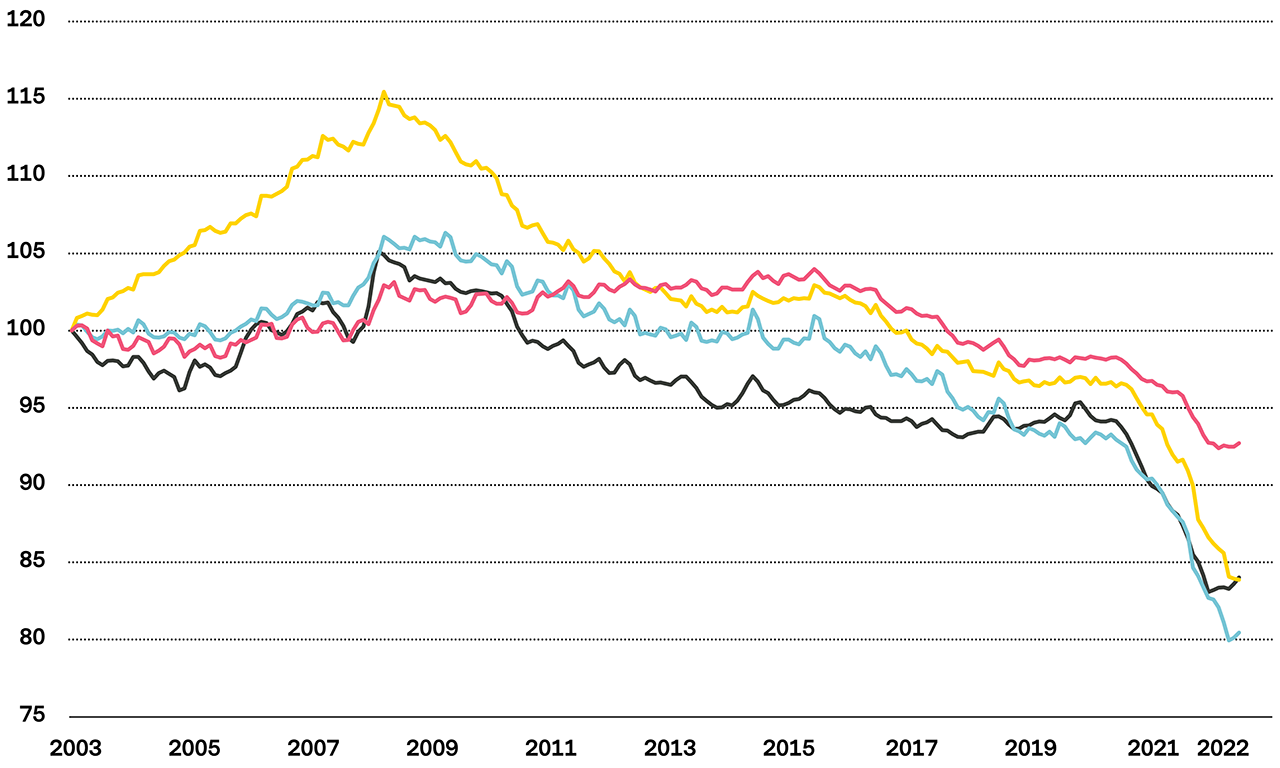

Während einer Phase geldpolitischer Lockerungen ist die Kaufkraft des Bargeldes stark gesunken.

«Sicherer Hafen» 1: Abwertung von Bargeld in lokaler Währung im Vergleich zu lokaler Inflation

▬ USA ▬ Eurozone ▬ Vereinigtes Königreich (UK) ▬ Schweiz

Quelle: Bloomberg; Bargeld abzüglich Inflation im Monatsvergleich (VPI gesamt).

Die Performance in der Vergangenheit stellt keinen verlässlichen Indikator für aktuelle oder künftige Entwicklungen dar.

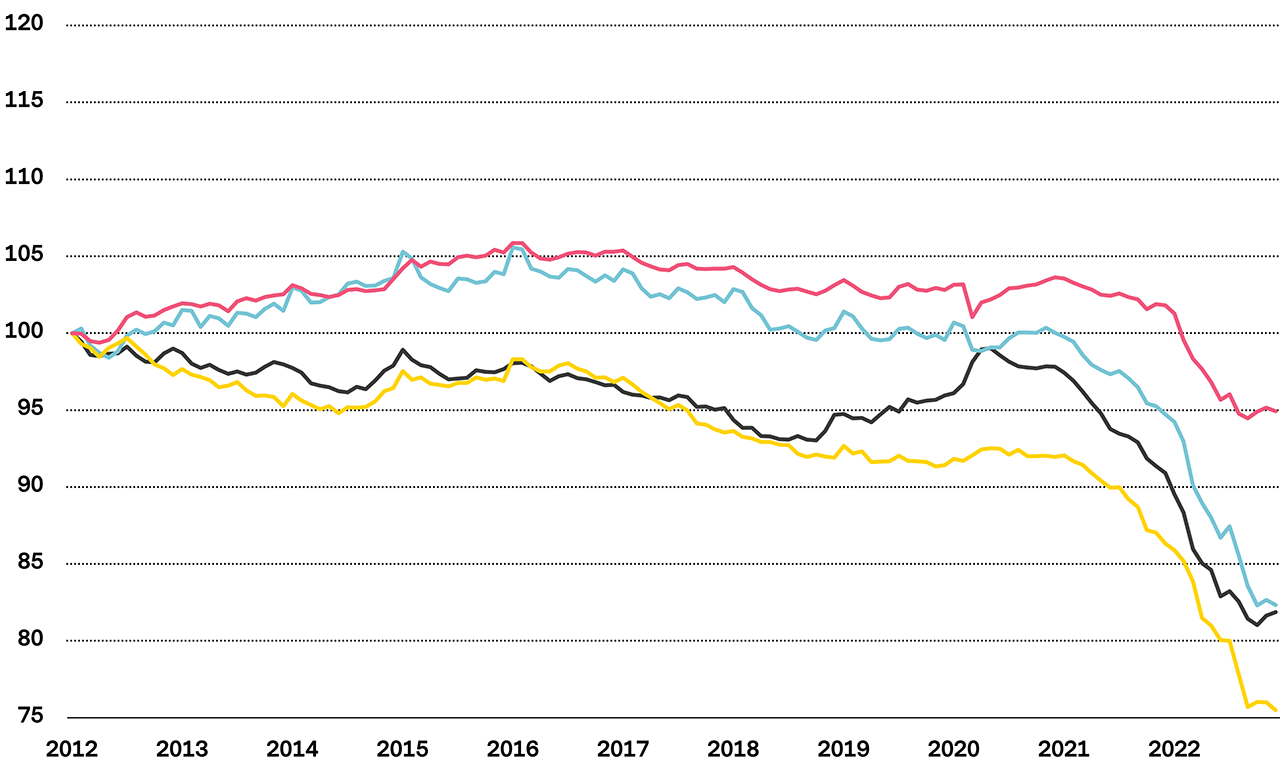

Ähnlich wie Bargeld haben auch «sichere» Staatsanleihen im Laufe des letzten Jahrzehnts an Wert eingebüsst.

«Sicherer Hafen» 2: Abwertung kurzfristiger Staatsanleihen in lokaler Währung im Vergleich zu lokaler Inflation

▬ USA ▬ Eurozone ▬ Vereinigtes Königreich (UK) ▬ Schweiz

Quelle: Bloomberg; 1- bis 3-jährige Staatsanleihen abzüglich Inflation im Monatsvergleich (VPI gesamt).

Die Performance in der Vergangenheit stellt keinen verlässlichen Indikator für aktuelle oder künftige Entwicklungen dar.

Quelle: Vontobel 2022; nur zur Veranschaulichung.

Vier Arten, 100 US-Dollar über 20 Jahre anzulegen: Anleger, die alles auf einmal investieren, haben bessere langfristige Zinseszinseffekte im Vergleich zu Anlegern, die denselben Betrag nach und nach einbringen. Die Abbildung basiert auf einer geschätzten Rendite von zehn Prozent pro Jahr.

Die meisten Anleger habe eine genaue Vorstellung, wenn es darum geht, in den Markt einzusteigen oder ihre liquiden Mittel wieder zu investieren: Sie warten, bis die Märkte die Talsole erreicht haben.

Aber was bedeutet «Tiefpunkt» in der Praxis? Der niedrigste Kurs im Tagesverlauf? Der Tiefststand nach einem Kurssturz in einem Teilmarkt? Eine globale Krise oder ein Börsencrash?

Tatsächlich kann vorsichtiges, gestaffeltes Einsteigen in den Markt die Performance stärker beeinträchtigen als «schlechtes» Timing zu Beginn, zum Beispiel wenn Sie versehentlich bei Höchststand in den Markt investieren.

«Historisch betrachtet zahlte sich das sofortige Anlegen am meisten aus.»

Jonathan Hinterwirth,

Head Asset Allocation in der Vontobel Multi Asset Boutique

Das vorsichtige, gestaffelte Einsteigen in den Markt kann die Performance stärker beeinträchtigen als «schlechtes» Timing zu Beginn, beispielsweise ein Markteinstieg zu einem Höchststand.

Quelle: Vontobel 2023. Rendite des S&P 500 Index vom 01.02.1990 bis 31.01.2023, tägliche Brutto-Gesamtrendite (inklusive Dividenden).

Hinweis: Die Performance in der Vergangenheit stellt keinen verlässlichen Indikator für aktuelle oder künftige Entwicklungen dar.

Quelle: Vontobel 2023. Rendite des S&P 500 Index vom 01.02.1990 bis 31.01.2023, tägliche Brutto-Gesamtrendite (inklusive Dividenden).

Hinweis: Die Performance in der Vergangenheit stellt keinen verlässlichen Indikator für aktuelle oder künftige Entwicklungen dar.

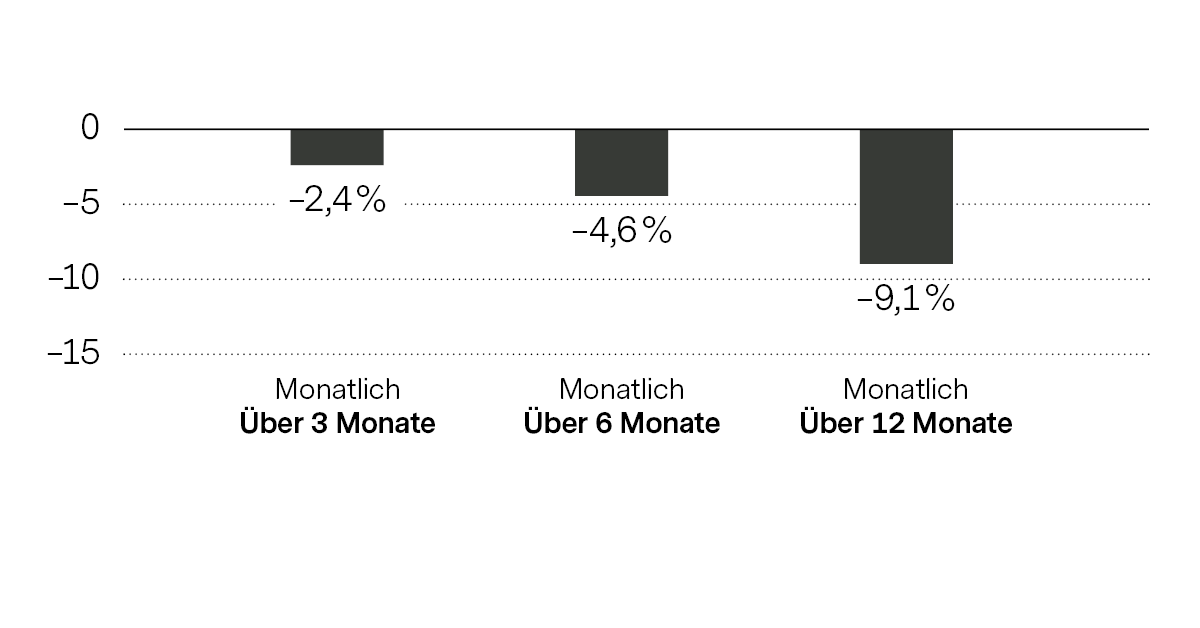

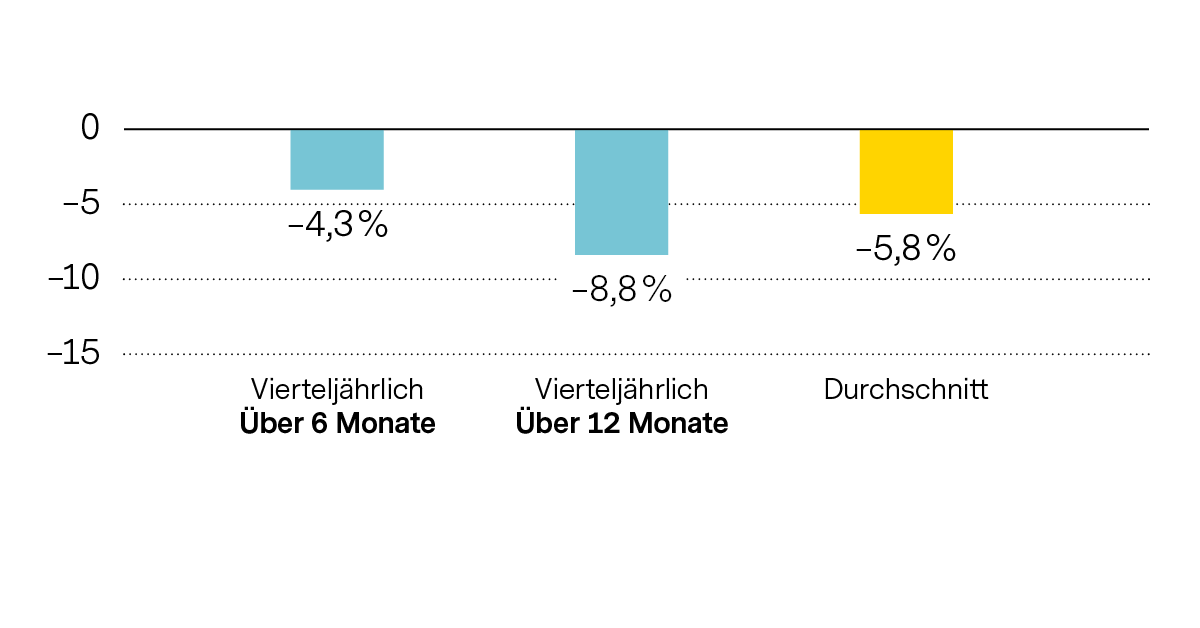

Der durchschnittliche Anleger erreicht das Ziel nicht, sein Vermögen effektiv zu erhalten.

Quelle: Inflation basierend auf dem US-Verbraucherpreisindex; «durchschnittlicher Anleger» bezieht sich auf die Anlegerrendite der durchschnittlichen Vermögensallokation nach Dalbar, die sich aus dem Saldo der durchschnittlichen monatlichen Verkäufe, Rücknahmen und Umschichtungen von Fonds ergibt («Investing & Emotions», BlackRock Investment Insight 2016).

Quelle: Vontobel 2022.

Was beim Bärenmarkt zählt, ist die Perspektive

Obwohl Anleger dazu tendieren, sich an einen Bärenmarkt viel lebhafter zu erinnern, gab es in der Vergangenheit nur wenige Handelszeiträume, die Bärenmärkte waren. Die Grafik vergleicht die Anzahl der Bärenmarkttage mit der Anzahl der Bullenmarkttage pro Ereignis, summiert als Durchschnitt der Jahre.

Ein Blick auf die Gesamtrendite globaler Aktien zwischen 1999 und 2022 zeigt, woher die «Angst, etwas zu verpassen» (fear of missing out, FOMO) kommt – und dass investiert zu bleiben ein wirksames Gegenmittel sein kann.

Quelle: Bloomberg, basierend auf dem MSCI ACWI Index vom 01.01.1999 bis 31.12.2022, tägliche Brutto-Gesamtrendite (inklusive Dividenden).

Hinweis: Die Performance in der Vergangenheit stellt keinen verlässlichen Indikator für aktuelle oder künftige Entwicklungen dar.

Kaufen, wenn die Bewertungen niedrig sind – verkaufen, wenn die Aktien ihren Höchststand erreichen. Seit Generationen hat sich diese Lagerfeuergeschichte kaum geändert.

Leider ist der Höchststand selten festzustellen, bevor er erreicht ist. Man bemerkt ihn erst, wenn der Abstieg begonnen hat. Dasselbe gilt für einen Tiefpunkt, den man zum Einstieg nutzen möchte. So schwierig es sein kann, diese Tage abzupassen, sind es doch diese wenigen Tage, die den Unterschied machen.

Wie kann man dieses Potenzial erschliessen und sicherstellen, dass man die besten Tage nicht verpasst?

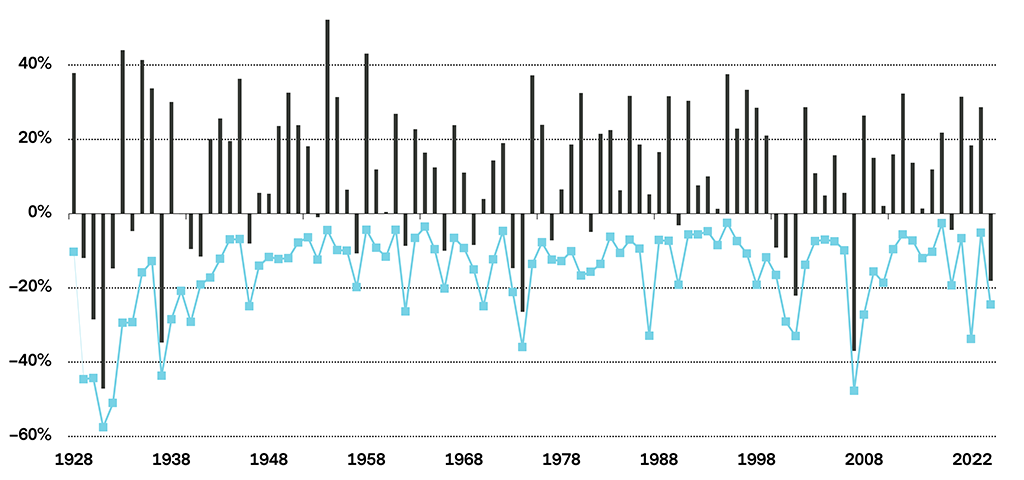

Betrachten wir die maximalen Verluste innerhalb eines Jahres seit dem berüchtigten Crash von 1928: Es zeigt sich, dass Verluste in der Regel am Ende des Jahres ausgeglichen werden – seltener wenigstens zum Teil.

Warum man nicht zu viel Angst vor Verlusten haben sollte:

▬ S&P 500 Rendite ▬ Verluste innerhalb eines Jahres

Quelle: S&P 500 Index von 1928 bis 31.12.2022, tägliche Brutto-Gesamtrendite (inklusive Dividenden).

Hinweis: Die Performance in der Vergangenheit stellt keinen verlässlichen Indikator für aktuelle oder künftige Entwicklungen dar.

Ein ausgewogenes Portfolio entwickelt sich positiv in 97 Prozent der Fälle in jedem möglichen 5-Jahreszeitraum.

122 Jahre Portfolio-Performance vor Augen:

Quelle: Bloomberg, Global Financial Data zeigt Rendite des S&P 500 Index und US-Staatsanleihen von 1900 bis Ende 2022, jährliche Brutto-Gesamtrendite (inklusive Dividende). Hinweis: Die Performance in der Vergangenheit stellt keinen verlässlichen Indikator für aktuelle oder künftige Entwicklungen dar. Nicht übertragbar auf alle Regionen und/oder Anlagestile.

Ein ausgewogenes Portfolio besteht zum Beispiel aus 45 Prozent Aktien und 55 Prozent Staatsanleihen. Eine Haltedauer von fünf Jahren und mehr ist die Perspektive, die langfristig orientierte Anleger gewöhnlich bevorzugen.

Fazit über die letzten 122 Jahre: Ein für fünf Jahre angelegtes Portfolio hätte innerhalb 97 Prozent aller möglichen Zeiträume ein positives Ergebnis erzielt. Im Langzeit-Durchschnitt waren es sogar +7.3 Prozent pro Jahr.

Für spekulative Anleger klingt Diversifizierung eher defensiv, aber Profis wissen: Diversifizierung kann eine Quelle von Alpha-Renditen sein.

Wie?

Ein ausgewogenes Portfolio kombiniert Renditen von Aktien und die Stabilität von Anleihen mit höheren Renditen.

«Anleger müssen oft Risiken eingehen, um ihre Anlageziele zu erreichen, aber einzelne Anlageklassen liefern nicht jedes Jahr eine gute Performance.»

Jonathan Hinterwirth,

Head Asset Allocation in der Vontobel Multi Asset Boutique

Auf kluge Art Risiken einzugehen kann den Erfolg eines langfristigen Anlegers erhöhen. In einem Multi-Asset-Umfeld muss man Risiken in Anlageklassen mit höheren Renditen eingehen, aber diese liefern nicht jedes Jahr eine gute Performance. Deshalb kann Diversifizierung ein praktisches Werkzeug sein.

▬ Rohstoffe ▬ Cash ▬ Gold ▬ Hedgefonds ▬ Staatsanleihen global ▬ Unternehmensanleihen ▬ Aktien global ▬ Immobilien global

| Top | 2. | 3. | 4. | 5. | 6. | 7. | 8. | |

| 2022 | 19.5 | 1.8 | 0.4 | –4.4 | –10.0 | –14.1 | –18.4 | –24.5 |

| 2021 | 33.1 | 29.5 | 18.5 | 3.7 | 0.1 | –0.8 | –1.6 | –4.3 |

| 2020 | 24.6 | 16.3 | 8.3 | 6.8 | 5.0 | 3.5 | 0.5 | –4.3 |

| 2019 | 28.6 | 23.9 | 18.4 | 12.5 | 8.6 | 8.4 | 7.2 | 2.2 |

| 2018 | 2.8 | 2.0 | –0.9 | –1.0 | –5.6 | –6.7 | –9.3 | –9.4 |

| 2017 | 24.0 | 15.6 | 12.7 | 6.0 | 5.7 | 4.2 | 2.2 | 1.1 |

| 2016 | 13.1 | 8.1 | 7.9 | 6.2 | 3.8 | 3.8 | 2.5 | 0.6 |

| 2015 | 1.4 | 1.0 | 0.3 | –0.2 | –2.4 | –3.6 | –12.1 | –23.1 |

| 2014 | 15.0 | 8.0 | 7.6 | 4.2 | 0.1 | 0.1 | 0.6 | –14.8 |

| 2013 | 22.8 | 6.7 | 3.5 | 0.2 | 0.1 | 0.0 | –8.5 | –27.3 |

| 2012 | 29.7 | 16.1 | 10.9 | 8.3 | 4.5 | 3.5 | 0.2 | –1.3 |

| 2011 | 8.9 | 5.4 | 4.8 | 0.2 | –6.4 | –7.3 | –8.9 | –9.4 |

| 2010 | 29.2 | 21.5 | 18.7 | 12.7 | 7.2 | 5.2 | 3.6 | 0.3 |

| 2009 | 34.6 | 33.8 | 25.0 | 22.5 | 16.6 | 3.4 | 1.4 | 0.3 |

| 2008 | 8.9 | 4.3 | 3.0 | –5.1 | –23.3 | –30.4 | –42.2 | –47.6 |

| 2007 | 31.9 | 24.5 | 11.7 | 5.7 | 5.4 | 4.2 | 3.2 | –4.9 |

| 2006 | 40.9 | 23.2 | 21.0 | 14.9 | 9.3 | 5.2 | 3.6 | 3.4 |

| 2005 | 35.9 | 17.8 | 16.2 | 10.8 | 4.8 | 3.5 | 3.3 | 2.7 |

| 2004 | 37.0 | 25.3 | 15.2 | 5.5 | 4.8 | 4.6 | 2.7 | 1.4 |

| 2003 | 37.6 | 34.0 | 26.9 | 19.9 | 13.4 | 6.5 | 2.1 | 1.2 |

| 2002 | 26.7 | 25.6 | 8.2 | 8.2 | 4.7 | 1.8 | –7.9 | –19.3 |

| 2001 | 8.7 | 8.7 | 6.5 | 4.1 | 0.7 | –12.0 | –12.1 | –16.2 |

▬ Rohstoffe ▬ Cash ▬ Gold ▬ Hedgefonds ▬ Staatsanleihen global ▬ Unternehmensanleihen ▬ Aktien global ▬ Immobilien global

Quelle: Vontobel 2022. Indizes, die zur Abbildung von Anlageklassen genutzt werden: Cash (USD) SBWMUD1U, Global Sovereigns (USD) LGAGTRUH, Global Corporate Bonds Investment Grade (USD) LGCPTRUH, Equities AC (USD) NDUEACWF, Gold (USD) GOLDLNPM, Commodities (USD) BCOMF3T, Global Real Estate (USD) MXWO0RE, Hedge Funds (USD) HFRXGL.

Hinweis: Die Performance in der Vergangenheit stellt keinen verlässlichen Indikator für aktuelle oder künftige Entwicklungen dar. Die Performance-Daten berücksichtigen weder Gebühren noch die Kosten, die unter Umständen für die Emission oder den Rückkauf von Fondsanteilen anfallen. Die Performance kann sich aufgrund von Veränderungen des Wechselkurses zwischen den Währungen sowohl nach unten als nach oben entwickeln.

Quelle: Bloomberg; Netto-Rendite (nach Abzug von Gebühren des Vontobel Fund mtx Sustainable Emerging Markets Leaders A (VGREMEI LX Equity) im Vergleich zum MSCI Emerging Markets Index (MXEF) vom 16.07.2011, als der Fonds aufgelegt wurde, bis zum 31.12.2021.

Hinweis: Nicht alle aktiv gemanagten Fonds schaffen es, vergleichbare indexbasierte passive Produkte zu schlagen. Gemäss dem Morningstar European Active/Passive Barometer 2021 lagen die Erfolgsraten von aktiven Fonds über einen Zeitraum von zehn Jahren bis Juni 2021 bei knapp zwei Drittel der untersuchten Kategorien unter 25 Prozent. Die Performance in der Vergangenheit stellt keinen verlässlichen Indikator für aktuelle oder künftige Entwicklungen dar. Die Performance-Daten berücksichtigen weder Gebühren noch die Kosten, die unter Umständen für die Emission oder den Rückkauf von Fondsanteilen anfallen. Die Performance kann sich aufgrund von Veränderungen des Wechselkurses zwischen den Währungen sowohl nach unten als nach oben entwickeln.

Manche Menschen raten, mit dem Strom globaler Märkte zu schwimmen und empfehlen passive ETF-Produkte. Indexbasierte passive Anlagen können jedoch keine Alpha-Renditen generieren und auch nicht jederzeit auf sich ändernde Märkte reagieren.

Aktive Manager wie Vontobel verfolgen das Ziel, die Nettorenditen zu steigern, während Verlustperioden ähnlich oder sogar geringer als bei indexbasierten Produkten ausfallen.

Investment Suitability: Diese Publikation ist zur allgemeinen Verbreitung bestimmt. Sie ist nicht Bestandteil eines Angebots oder eine Empfehlung und berücksichtigt nicht Ihre Kenntnisse, Erfahrungen und persönlichen Verhältnisse, welche für eine persönliche Anlageberatung erforderlich sind.

Diese Publikation entspricht Marketingmaterial gemäss Art. 68 des Schweizer FIDLEG und dient ausschliesslich zu Informationszwecken. Zu den genannten Finanzprodukten stellen wir Ihnen gerne jederzeit und kostenlos weitere Unterlagen wie beispielsweise das Basisinformationsblatt oder den Prospekt zur Verfügung.

Diese Publikation stellt weder eine Aufforderung noch ein Angebot oder eine Empfehlung zur Beanspruchung einer Dienstleistung, zum Kauf oder Verkauf einer Anlage oder zum Abschluss einer anderen Transaktion dar. Die Erbringung der in dieser Publikation beschriebenen Dienstleistungen richtet sich ausschliesslich nach dem mit dem Anleger abgeschlossenen Vertrag. Die hierin enthaltenen Angaben und Ansichten dienen ausschliesslich Informationszwecken und tragen keinen individuellen Anlagezielen, Finanzverhältnissen oder Bedürfnissen Rechnung. Zudem können Inhalt, Umfang und Preise der Dienstleistungen und Produkte nach Anleger und/oder aufgrund rechtlicher Einschränkungen unterschiedlich ausgestaltet sein und jederzeit geändert werden. Bevor eine Anlageentscheidung getroffen wird, sollte der Anleger eine individuelle Beratung zu seiner persönlichen Situation in Anspruch nehmen. Potenzielle Anleger sollten sich bewusst sein, dass die vergangene Performance nicht zwingend einen Hinweis auf die zukünftige Wertentwicklung liefert. Wir übernehmen keinerlei Haftung für Verluste oder Schäden irgendwelcher Art, die durch die Verwendung der hierin enthaltenen Informationen entstehen.

Einzelheiten dazu, wie wir mit Ihren Daten umgehen, finden Sie in unserer aktuellen Datenschutzrichtlinie sowie auf unserer Website zum Datenschutz. Sofern Sie keine weiteren Dokumente von uns erhalten möchten, wenden Sie sich bitte an folgende E-Mail-Adresse wealthmanagement@vontobel.com.