Anleihen der Emerging Markets – Ausblick für 2022

- Die Schwellenländer werden 2022 mit einigen bedeutenden, aber überschaubaren Herausforderungen konfrontiert sein, darunter hohe Inflation, restriktivere Finanzierungsbedingungen und die Konjunkturverlangsamung in China. Diese Herausforderungen belasteten Schwellenländer -Anleihen im Jahr 2021, doch unserer Einschätzung nach wird Anfang 2022 eine Verbesserung eintreten. Damit dürften sich die Aussichten für den Rest des Jahres verbessern.

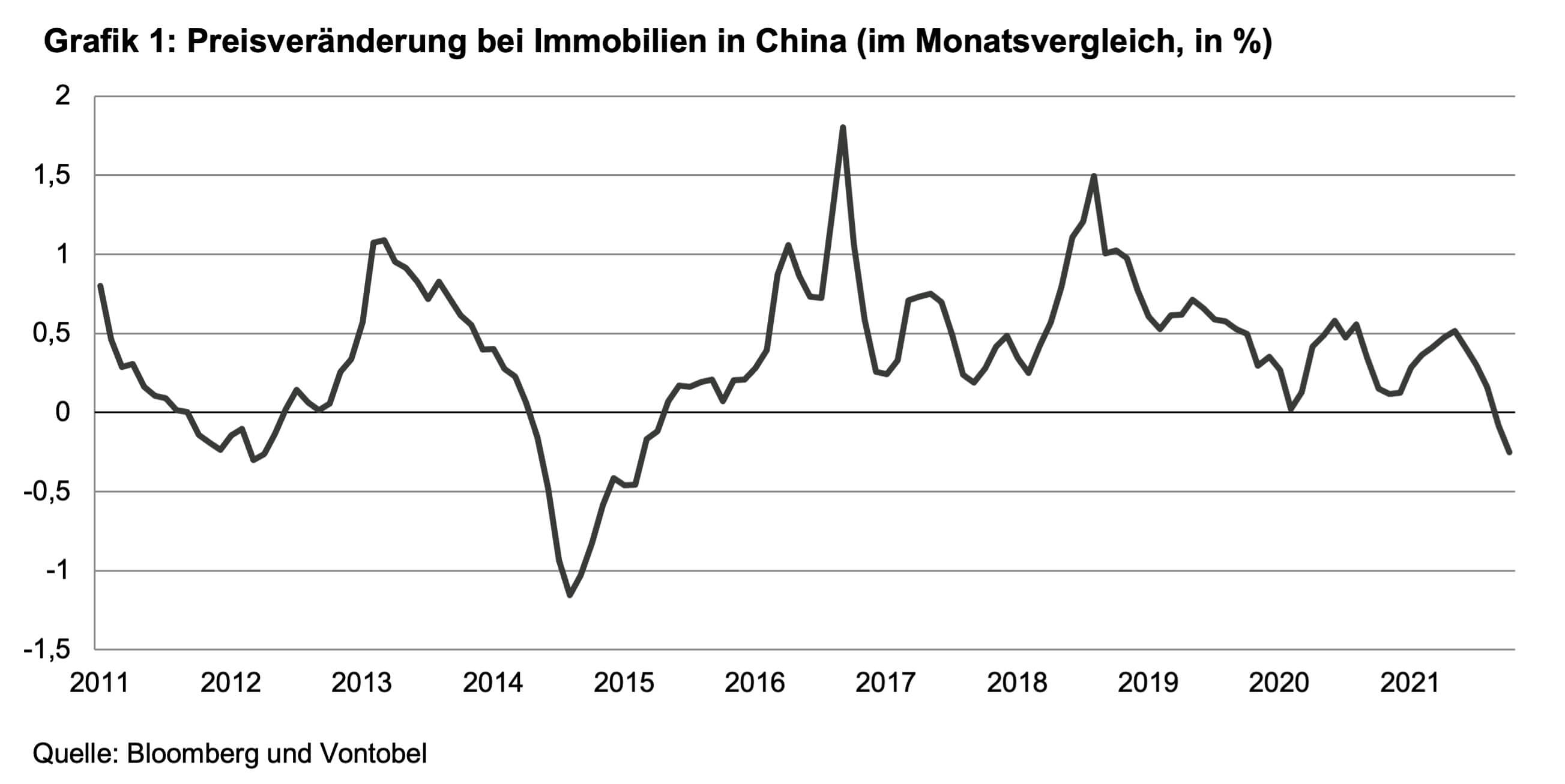

- Die Konjunkturverlangsamung in China gibt Anlass zu Besorgnis. Die Probleme am Immobilienmarkt scheinen jedoch weniger schwerwiegend zu sein als in den Jahren 2014–15. Die Weltwirtschaft wird auch 2022 weiter über ihrem Potenzial wachsen und der Schwäche Chinas entgegenwirken.

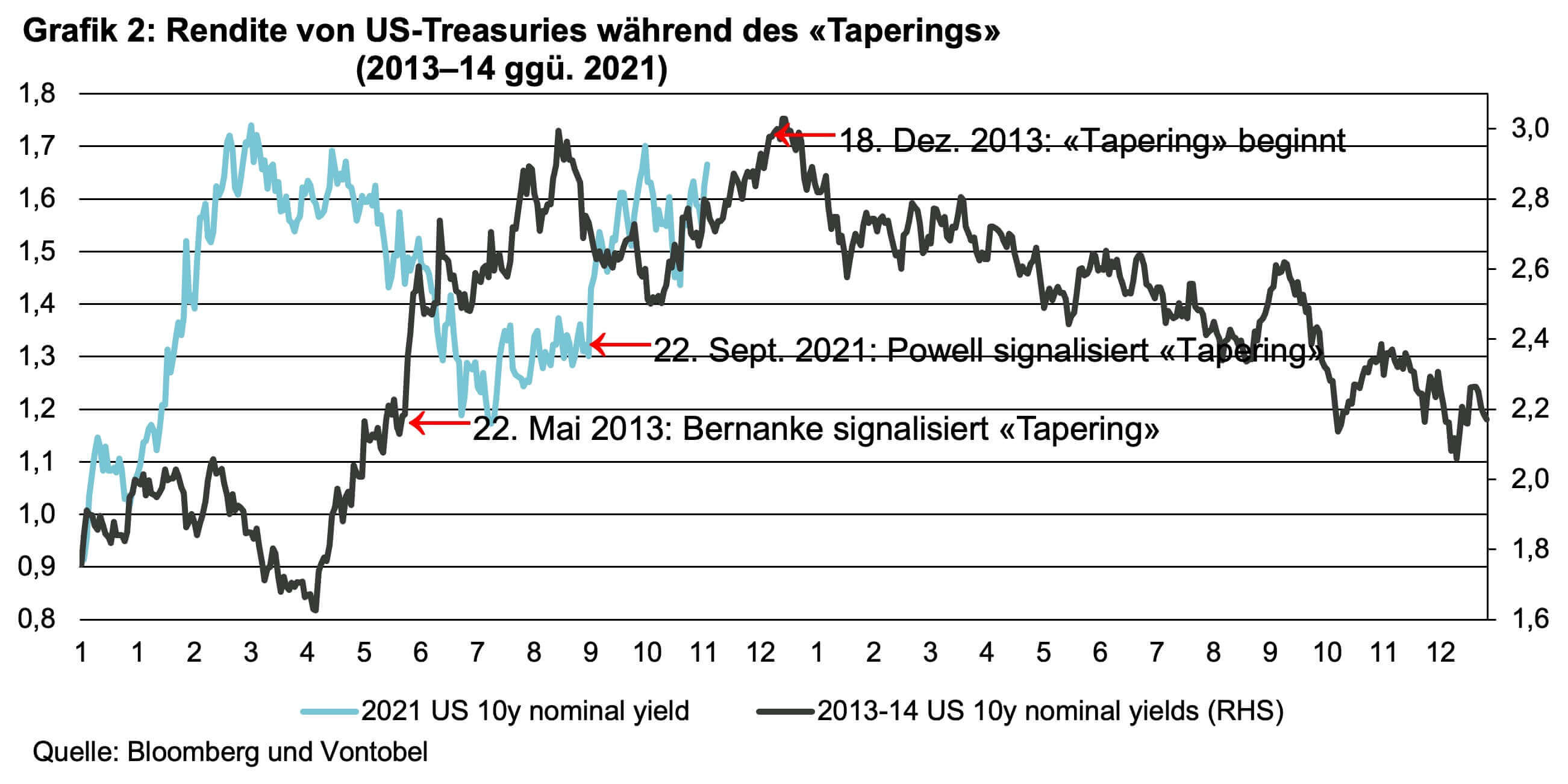

- Die US Federal Reserve (Fed) hat ihre Kommunikation deutlich verbessert. Dadurch kann sie ihre Anleihenkäufe reduzieren, ohne dass ein «Taper Tantrum» folgt. Die Fed wird voraussichtlich im zweiten Halbjahr 2022 beginnen, die Zinsen anzuheben, wahrscheinlich aber nicht so schnell, wie es die Märkte erwarten.

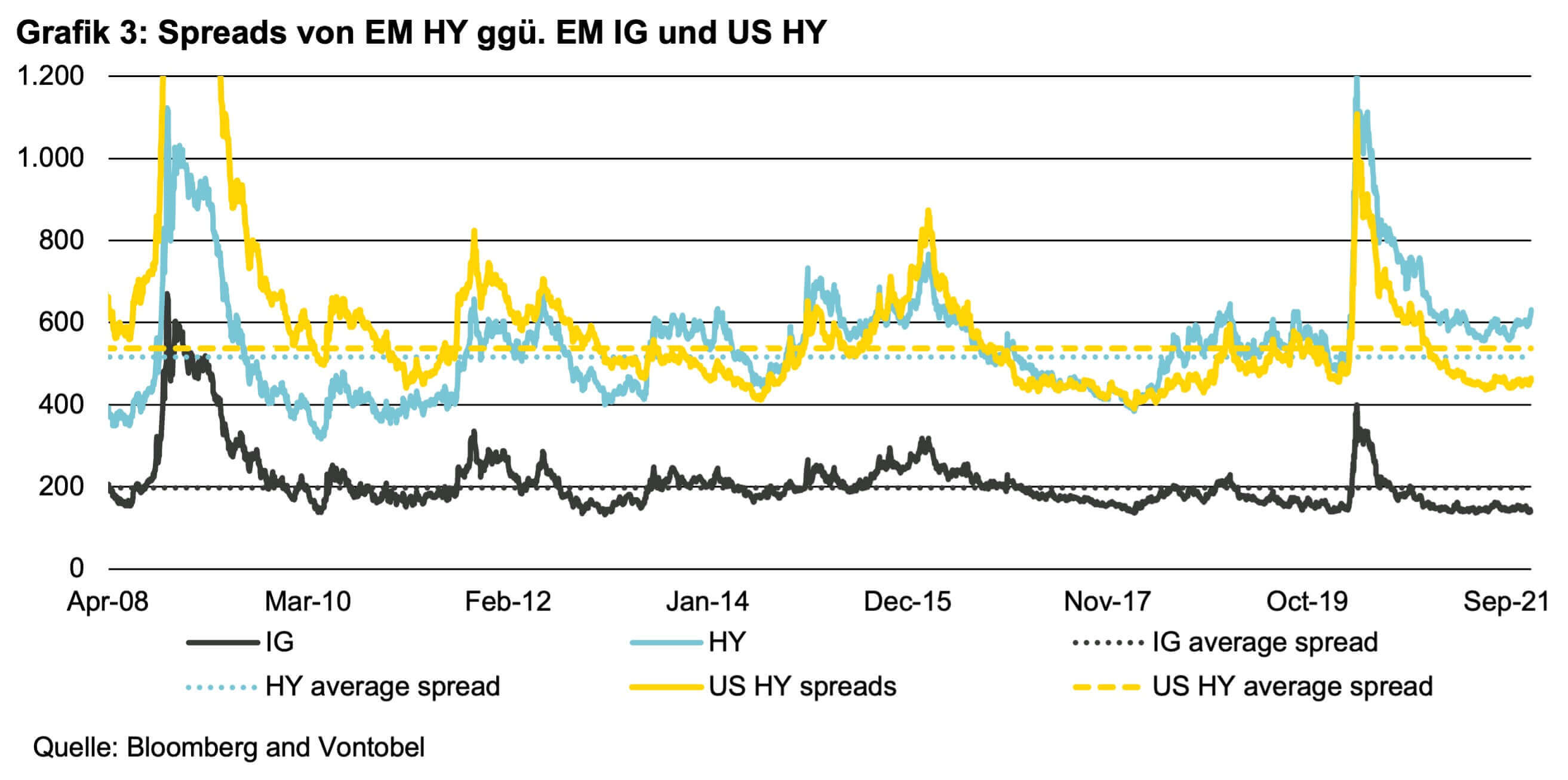

- Wir erwarten, dass die Spread-Verengung von Hochzinsanleihen (HY) gegenüber Investment-Grade-Anleihen (IG) sich in den nächsten Monaten fortsetzen wird, sobald die Unsicherheiten ausgeräumt sind. Folglich dürften sich Schwellenländer -Hochzinsanleihen von staatlichen Emittenten und Unternehmen 2022 unserer Einschätzung nach gut entwickeln.

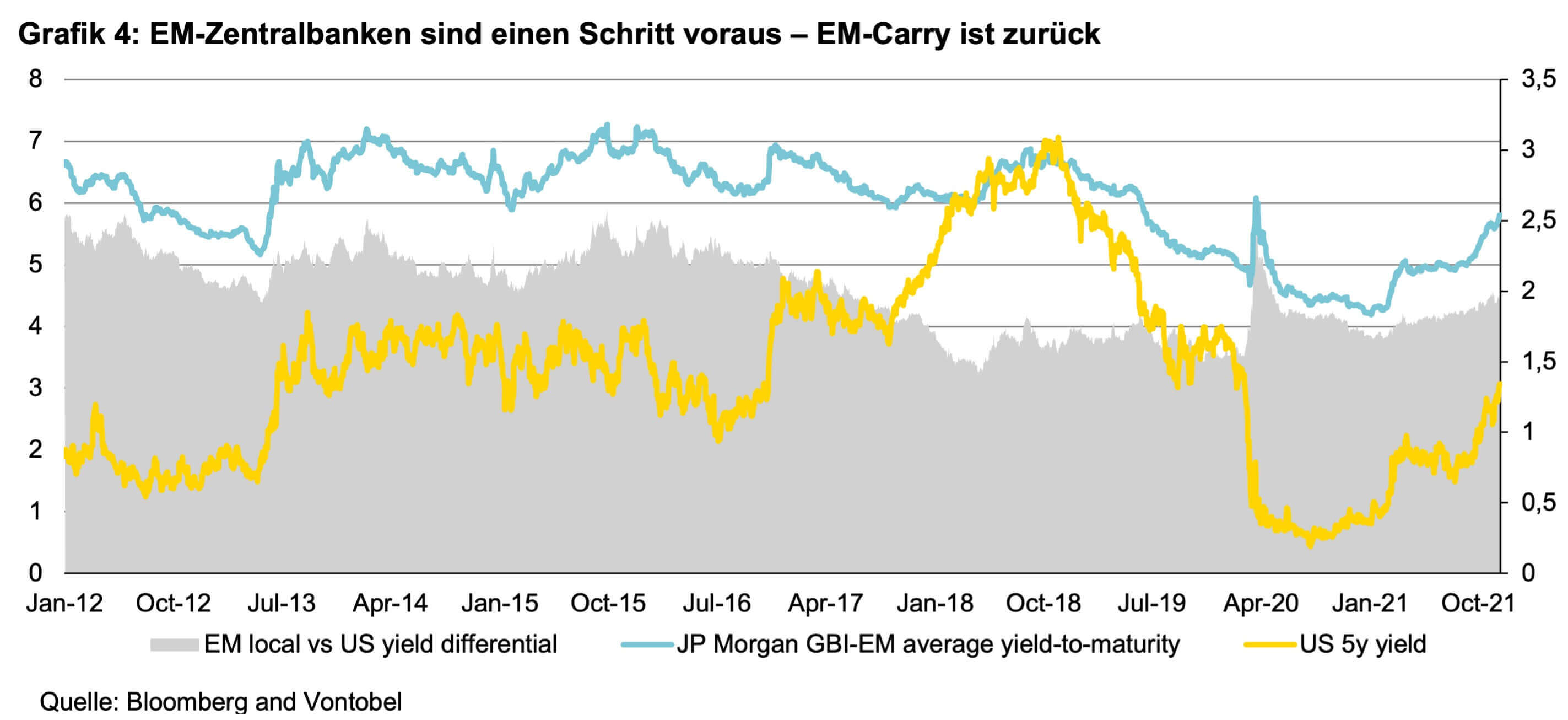

- 2021 war für Schwellenländer -Anleihen in Lokalwährung aufgrund des starken US-Dollars und der zumeist restriktiven Haltungen der Zentralbanken in den Schwellenländern ein schwieriges Jahr. Die gute Nachricht ist, dass die Zentralbanken bei der Rücknahme ihrer geldpolitischen Impulse ihren Pendants in den Industrieländern voraus sind. Dadurch ist die Zinsdifferenz zugunsten der Schwellenländer gestiegen. Die Anlageklasse dürfte unseres Erachtens positive Renditen erzielen, sobald im ersten Halbjahr 2022 die Desinflation einsetzt.

Ist die Konjunkturverlangsamung in China ein Problem für die Weltwirtschaft?

Die chinesische Wirtschaft verlangsamt sich und das BIP-Wachstum dürfte im vierten Quartal 2021 deutlich geringer ausfallen als die bereits gedämpften 4,9 Prozent im Vorquartal im Vergleich zum Vorjahr. Ursache für die Verlangsamung sind die strengeren Vorschriften und Kreditbedingungen, die Immobilienunternehmen im August 2020 auferlegt wurden, um die übermässige Fremdverschuldung in diesem Sektor zu reduzieren (siehe Evergrande: Nicht «too big to fail» für nähere Informationen zu diesem Thema). Das harte Vorgehen gegen den IT- und den Bildungssektor in diesem Jahr trug ebenfalls zu einer Verschlechterung der Anlegerstimmung bei. Die Immobilienpreise sind seit September rückläufig, was die Besorgnis über eine anhaltende Konjunkturverlangsamung in China und deren Folgen für die Weltwirtschaft verstärkt. Sich darüber keine Sorgen zu machen, ist schwierig, weil China die zweitgrösste Volkswirtschaft der Welt und die grösste unter den Schwellenländern ist. Es gibt jedoch gute Gründe für die Annahme, dass die Situation überschaubar bleiben wird.

Es ist unwahrscheinlich, dass es so schlimm wird wie 2014–15

Der chinesische Immobiliensektor funktioniert nicht wie eine Marktwirtschaft. Das heisst, dass eine Immobilienkrise in China nicht so schwerwiegende Folgen haben würde wie jene in den USA oder in Spanien nach der globalen Finanzkrise. Der öffentliche Sektor kontrolliert das Angebot an Grundstücken und beeinflusst das Angebot und die Preise von Wohnraum. Kauf und Verkauf von Wohneigentum sind streng geregelt und die Haushalte sind nicht übermässig verschuldet, da Hypotheken für gewöhnlich eine Anzahlung von ~30 Prozent erfordern. Bei Zweitimmobilien ist dieser Anteil meist noch höher. Da die Konjunkturverlangsamung selbst verursacht ist, kann die Regierung zudem ihre Richtlinien zur Kreditvergabe lockern, wenn sie den Eindruck hat, dass die wirtschaftlichen Kosten für die Eindämmung des moralischen Risikos («Moral Hazard») im Immobiliensektor zu hoch steigen. Wir erkennen bereits Anzeichen für eine Lockerung der Politik und wahrscheinlich sind noch mehr zu erwarten. All dies deutet darauf hin, dass die chinesische Wirtschaft im ersten Quartal 2022 die Talsohle erreichen wird. Der durch den chinesischen Immobiliensektor ausgelöste Wirtschaftsabschwung in den Jahren 2014–15 eignet sich viel besser für einen Vergleich als die Subprime-Krise. Selbst in diesem Fall deuten jedoch mehrere Faktoren darauf hin, dass der Abschwung nicht so schlimm ausfallen wird.

Die Weltwirtschaft ist heute viel besser im Zyklus positioniert, um die Konjunkturverlangsamung in China zu verkraften

In den Jahren 2014–16 litt die Wirtschaft der Eurozone unter zweistelligen Arbeitslosenzahlen. Damals begann sie gerade erst, ihre Schuldenkrise zu überwinden. Auch in den USA war das Wachstum gedämpft und die Rohstoffpreise waren gerade eingebrochen, was in den meisten Industrieländern Deflationsängste hervorrief. Heute stellt sich die Lage der Weltwirtschaft anders dar: Das Wachstum verlangsamt sich zwar, dürfte aber in den meisten Ländern über dem Potenzial bleiben. Die Inflation liegt in den meisten Regionen über dem Zielwert und die Rohstoffpreise sind nach mehreren Jahren weltweiter Unterinvestitionen in diesem Sektor nach wie vor hoch. Die jüngsten Daten zu Exporten aus Asien bestätigten, dass das rasche Wachstum in anderen Regionen die Konjunkturverlangsamung in China ausgleicht. Schliesslich liegt die Verkaufszeit für den chinesischen Immobilienbestand mit 22 Monaten derzeit nicht auf einem allzu hohen Niveau. Im Oktober 2015 hatte sie mit 31 Monaten hingegen einen Höhepunkt erreicht. Dies bedeutet, dass eine deutlich kürzere Periode niedriger Immobilieninvestitionen ausreichen wird, um den Markt im Jahr 2022 auszugleichen.

«Tapering» ohne «Tantrum»

Die Fed fährt ihre Anleihenkäufe zurück und bisher deuten die Anzeichen darauf hin, dass kein «Taper Tantrum» zu erwarten ist. Warum nicht? Was zählt, ist die richtige Kommunikation. Anders als 2013 wurden die Drosselungsmassnahmen im Jahresverlauf 2021 klar kommuniziert und sind in vollem Umfang eingepreist. Es dürfte also kaum Überraschungen geben. Ende November hatte der Markt bereits drei Zinsanhebungen der Fed bis 2023 eingepreist, das heisst im Grunde eine Anhebung um 25 Basispunkte pro Quartal ab Mitte 2022, nachdem das «Tapering» abgeschlossen ist. Eine Anhebung pro Quartal lässt keinen Spielraum für negative wirtschaftliche Überraschungen, die zu einer langsameren Straffung führen würden. Die Pandemie ist noch nicht vorbei, wie die Herausbildung der neuen Virusvariante zeigt. Deswegen halten wir es für sehr wahrscheinlich, dass die Fed ihre Zinsanhebungen langsamer angehen wird. Natürlich besteht das Risiko, dass die hohe Inflation sich 2022 als dauerhafter erweisen könnte. Wir sehen dies jedoch statt als Basisszenario eher als Risiko an, das es zu überwachen gilt.

Die Zentralbanken der Industrieländer fahren ihre geldpolitischen Impulse allmählich zurück. Die Finanzierungsbedingungen dürften jedoch auf absehbare Zeit akkommodierend bleiben. «Tapering» bedeutet lediglich, dass die Fed ihre Anleihenankäufe reduziert. Sie wird die geldpolitische Lockerung durch die Ankäufe also fortsetzen, das Tempo aber jeden Monat verlangsamen. Die realen Zinssätze in den Industrieländern werden wahrscheinlich im Jahresverlauf 2022 steigen, wenn sich die Inflation verlangsamt und die Zinsanhebungen beginnen. Allerdings werden wir voraussichtlich bis Ende 2022 oder 2023 warten müssen, bis die Realrenditen von US-Treasuries in den positiven Bereich steigen werden. Unterdessen heben die Zentralbanken der Schwellenländer die Zinsen deutlich schneller an und erhöhen dadurch die Zinsdifferenz zugunsten von EM-Anleihen.

Steigende Zinsen werden Investment-Grade-Anleihen belasten, die Spreads von Hochzinsanleihen sind jedoch weit genug, um positive Renditen zu erzielen

Im Januar prognostizierten wir, dass 2021 das Jahr der Outperformance von Schwellenländer -Hochzinsanleihen sein würde. Dabei gingen wir davon aus, dass die Spreads von Hochzinsanleihen sich gegenüber Investment-Grade-Titeln verengen würden. In der ersten Jahreshälfte war dies auch der Fall. Seit Ende August schneiden Hochzinsanlagen jedoch schlechter ab. Zu diesem Zeitpunkt begann die Risikobereitschaft der Anleger aufgrund von mehreren Faktoren zu sinken: das Auftreten neuer Varianten des Coronavirus, dann die hartnäckig hohe Inflation, geringere Wachstumserwartungen und Ausfälle im chinesischen Immobiliensektor. Trotz des Rückschlags in den letzten drei Monaten schnitt das Hochzinssegment im bisherigen Jahresverlauf sowohl bei Staats- als auch Unternehmensanleihen der Schwellenländer besser ab. Allerdings fielen die Renditen auf Benchmark-Ebene mit -2,1 Prozent beim Teilindex für hochverzinsliche Schwellenländer -Staatsanleihen eher enttäuschend aus (IG: -3,6 Prozent). Hochverzinsliche Schwellenländer -Unternehmensanleihen erzielten mit 2,2 Prozent bessere Renditen (IG: -0,4 Prozent).

Es ist schwierig, genau zu sagen, wann sich die Stimmung gegenüber Hochzinsanleihen verbessern wird. Allerdings gibt es gute Gründe für die Annahme, dass dies eher früher als später der Fall sein wird. Zunächst liegen die Spreads von Schwellenländer -Hochzinsanleihen deutlich über ihrem Durchschnittsniveau (siehe Grafik 3). Bei US-Hochzinsanleihen und EM-Investment-Grade-Anleihen hingegen nähern sie sich ihren historischen Tiefs. Anders als von einigen Märkten eingepreist, befindet sich die Weltwirtschaft noch nicht in einer typischen spätzyklischen Dynamik, in welcher die Zentralbanken die Wirtschaft durch Zinsanhebungen und eine Straffung der geldpolitischen Bedingungen in eine Rezession «treiben». Im Gegenteil: Die Weltwirtschaft wird auch 2022 deutlich über dem Potenzial wachsen, wenngleich sich das Wachstum nun von einem sehr hohen Niveau im zweiten Quartal 2021 in Richtung Potenzialwachstum abgeschwächt hat. Auch die Inflation wird sich voraussichtlich wieder den Zielwerten der Zentralbanken annähern. Kurz gesagt: Das Risiko restriktiver globaler Finanzierungsbedingungen, die Emittenten von Hochzinsanleihen eine Refinanzierung erschweren würden, erscheint derzeit und in den kommenden Quartalen gering.

Auch die Besorgnis über Ausfälle belastet Staatsanleihen des Hochzinssegments, da die globale Geldpolitik allmählich weniger akkommodierend sein wird. Bei Staatsanleihen in stark notleidenden Ländern wie Sri Lanka oder Äthiopien ist diese Sorge sicher gerechtfertigt. Wir halten es jedoch für übertrieben, sie auf das umfassendere Hochzinssegment auszuweiten, von dem diese beiden Staatsanleihen nur einen Bruchteil darstellen. Unserer Einschätzung nach liegt der Grossteil der pandemiebedingten Ausfälle bereits hinter uns. In der Regel nehmen Ausfälle in den frühen Phasen einer Krise zu, weil Restrukturierungen es Emittenten ermöglichen, ihren Schuldendienst aufzuschieben, bis sich ihre Umsätze erholt haben. Wir befinden uns nun aber in der Spätphase der Erholung. Die Umsätze haben sich bereits in erheblichem Masse (und in einigen Fällen vollständig) erholt. In dieser Zyklusphase sind die Ausfälle im Allgemeinen niedrig. Ein potenzieller Auslöser für eine höhere Risikobereitschaft ist schliesslich, dass die Inflation im ersten Halbjahr 2022 sehr wahrscheinlich wieder sinken wird. Anlegern dürfte dies die Gewissheit vermitteln, dass die globalen Finanzierungsbedingungen voraussichtlich locker bleiben werden, wenngleich weniger akkommodierend als heute.

Schwellenländer -Unternehmensanleihen sind in einem Umfeld steigender Zinsen nach wie vor gut positioniert

Aus Top-down-Sicht sind Schwellenländer -Unternehmensanleihen nach wie vor gut positioniert, um positive Renditen zu erwirtschaften, da ihre Benchmark (4,63 Jahre) im Vergleich zur Benchmark für Staatsanleihen in Hartwährung (7,91 Jahre) eine kürzere Duration aufweist. Eine kürzere Duration bedeutet eine geringere Preissensitivität gegenüber Zinsänderungen. Dadurch erklärt sich die Outperformance von Schwellenländer -Unternehmensanleihen gegenüber Staatsanleihen in Hartwährung seit Jahresbeginn zumindest teilweise (+0,7 Prozent ggü. -2,7 Prozent).

Die eigentliche Herausforderung für den Ausblick zu Schwellenländer -Unternehmensanleihen ist der chinesische Immobiliensektor, der seit Ende Mai um fast 25 Prozent eingebrochen ist. Nach einem solchen Ausverkauf stellt sich nicht mehr die Frage, ob es in diesem Sektor zu vielen weiteren Ausfällen kommen wird, denn das ist durchaus wahrscheinlich. Das Problem besteht vielmehr darin, dass es bei vielen soliden Immobilienunternehmen, deren Anleihen notleidend sind, wahrscheinlich nicht zu einem Ausfall kommen wird. In vielen anderen Fällen werden Anleihen zu Kursen gehandelt, die aufgrund von Zwangsveräusserungen unter dem erwarteten Erholungswert liegen. Wir sind folglich der Auffassung, dass der chinesische Immobiliensektor Chancen für aktive Anleger bietet, die über ausreichende Ressourcen verfügen, um die Wahrscheinlichkeit von Ausfällen und die geschätzten Erholungswerte der einzelnen Unternehmen zu beurteilen.

Für Schwellenländer -Anleihen in Lokalwährung dürfte sich das Blatt 2022 wenden

Für EM-Anleihen in Lokalwährung war das Jahr 2021 ausgesprochen schwierig. So gab die Benchmark für Lokalwährungsanleihen (GBI-EM GD) seit Jahresbeginn um 10 Prozent nach. Belastet wurde sie durch den erstarkenden US-Dollar und die Zinsanhebungen in den Schwellenländern. In einigen Fällen erhöhten die Zentralbanken die Zinsen aggressiv, um die Inflation zu bekämpfen. Mittlerweile stehen die Sterne günstig dafür, dass sich Anlageklasse 2022 besser entwickelt. Noch ist es nicht so weit, aber wir erwarten, dass sich das Blatt innerhalb weniger Monate wenden wird. Erfahren Sie nachfolgend, warum wir diese Einschätzung vertreten. Erstens sind die Zentralbanken der Schwellenländer ihren Pendants in den Industrieländern bei der Rücknahme ihrer geldpolitischen Impulse voraus. Die Fed dürfte im zweiten Halbjahr 2022 beginnen, die Zinsen anzuheben, doch die meisten EM-Zentralbanken haben damit schon vor einigen Monaten begonnen. Zweitens hat sich die Inflation 2021 in den meisten Schwellenländern als höher und hartnäckiger erwiesen als erwartet. Angesichts der Stabilisierung der Rohstoffpreise, der Verschärfung der Kreditbedingungen und der nachlassenden Basiseffekte ist jedoch bis 2022 mit einem Rückgang der Inflation zu rechnen. Dadurch dürften die Realzinsen in den Schwellenländern wieder auf ein attraktiveres Niveau steigen. Drittens sind die Zinsdifferenzen zwischen den Schwellenländern und der Fed bereits auf dem höchsten Stand seit Mitte 2017. Sie werden weiter steigen, wenn die Zentralbanken der Schwellenländer die Zinsen in den nächsten Monaten erneut anheben. Unserer Einschätzung nach ist es nur eine Frage von wenigen Monaten, bis die Desinflation ernsthaft beginnen wird und die Zentralbanken der Schwellenländer das Ende ihres Straffungszyklus erreichen werden. Wenn dieser Zeitpunkt näher rückt, wird sich die Stimmung gegenüber Schwellenländer -Anleihen in Lokalwährung zwangsläufig zum Besseren wenden.

Unser Ausblick für 2022 ist also positiv. Wir sind uns mit anderen Marktkommentatoren weitgehend einig, worin die grössten Herausforderungen für die Wirtschaft und somit auch für das Schwellenländer -Anleihensegment im Jahresverlauf bestehen werden. Unseres Erachtens sind diese Herausforderungen jedoch überschaubar, und in jedem Sektor von Schwellenländer -Anleihen bieten sich Chancen für aktive Anleger. Günstige Bewertungen bedeuten, dass sich festverzinsliche Anlagen der Schwellenländer, insbesondere das Hochzinssegment, deutlich erholen werden, sobald sich die Unsicherheit gelegt hat.

Wealth Management – Ihr Vermögen aktiv verwalten

Sie vertrauen uns die Verwaltung Ihres Vermögens an und profitieren von unserer umfassenden Anlagekompetenz.

Rechtliche Hinweise

Diese Publikation wurde von der Bank Vontobel AG, Zürich (Vontobel) erstellt. Das Dokument richtet sich ausdrücklich nicht an Personen, deren Nationalität oder Wohnsitz den Zugang zu solchen Informationen aufgrund geltender Gesetze verbietet. Bei dieser Publikation handelt es sich um Marketingmaterial. Sie wird ausschliesslich zu Informationszwecken bereitgestellt und geht nicht auf individuelle Bedürfnisse, Anlageziele oder finanzielle Verhältnisse ein. Diese Publikation stellt weder ein Angebot noch eine Aufforderung oder eine Empfehlung dar, die darin beschriebene Dienstleistung von Vontobel zu nutzen, Wertpapiere oder andere Finanzinstrumente zu kaufen oder zu verkaufen oder an einer Anlagestrategie teilzunehmen. Investitionen in Finanzprodukte und -märkte sind mit verschiedenen Risiken verbunden (z. B. Markt-, Währungs- oder Liquiditätsrisiken). Vor einer Anlageentscheidung sollten Anleger eine persönliche Beratung ihres Finanz- oder Steuerberaters zu mit der Anlage und ihrer persönlichen Situation verbundenen Risiken in Anspruch nehmen. Inhalt, Umfang und Preise der in dieser Publikation beschriebenen Dienstleistungen und Produkte werden ausschliesslich durch die mit dem einzelnen Anleger geschlossene Vereinbarung geregelt.

Die auf dieser Website angebotenen Informationen und/oder Unterlagen entsprechen Marketingmaterial gemäss Art. 68 des Schweizer FIDLEG und dienen ausschliesslich zu Informationszwecken. Zu den genannten Finanzprodukten stellen wir Ihnen gerne jederzeit und kostenlos weitere Unterlagen wie beispielsweise das Basisinformationsblatt oder den Prospekt zur Verfügung. Die auf dieser Website angebotenen Produkte, Dienstleistungen, Informationen und/oder Unterlagen sind Personen mit Wohnsitz in bestimmten Ländern möglicherweise nicht zugänglich. Bitte beachten Sie die geltenden Verkaufsbeschränkungen für die entsprechenden Produkte oder Dienstleistungen.

© Vontobel Holding AG 2021. Alle Rechte vorbehalten.