Salaire ou dividende: le bon choix pour les entrepreneurs

This is a modal window.

Répartition entre salaire et dividende – comparaison sur le plan fiscal en Suisse

Les entrepreneurs ont le choix: ils peuvent percevoir le bénéfice de l’entreprise en se versant des dividendes – ou s’accorder une augmentation de salaire. Mais quelle est la répartition idéale entre salaire et dividende? Nous vous présentons ci-dessous les conséquences fiscales des deux options et laquelle est la plus judicieuse dans le cadre d’un exemple.

«Salaire ou dividende – la décision ne concerne pas seulement votre entreprise mais peut également affecter votre planification successorale»

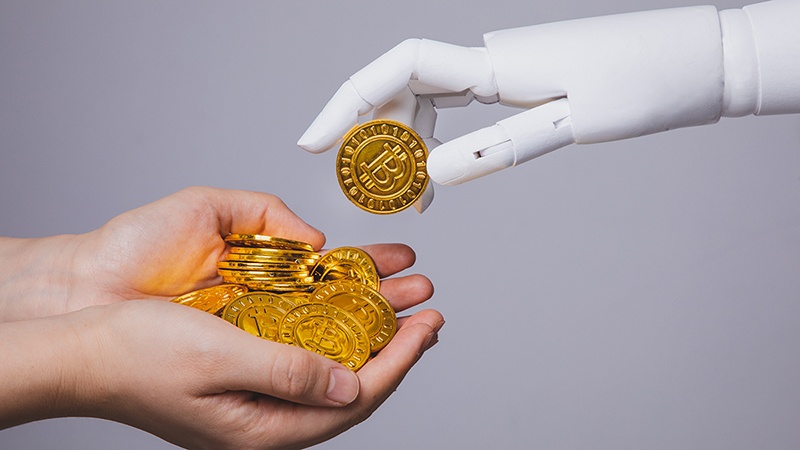

Bénéfice sous forme de dividende

À première vue, cette possibilité semble la plus intéressante. Si vous vous versez un dividende au lieu d’augmenter votre salaire, vous faites également en sorte que vos charges salariales restent faibles. Mais ce choix comporte aussi deux inconvénients majeurs:

- Le bénéfice de votre entreprise est imposé quasiment deux fois. Une première fois au niveau de la société et une seconde fois lors de la distribution du dividende. La bonne nouvelle: avec la dernière réforme de l’imposition des entreprises, les taux d’imposition des bénéfices ont été en partie considérablement réduits. Au niveau de l’actionnaire, votre dividende des participations dites «qualifiées» bénéficie d’un traitement fiscal privilégié

- Il est très probable que le versement d’un dividende entraîne une légère hausse de l’impôt sur la fortune car un bénéfice plus élevé se traduit par une valeur de rendement plus élevée pour l’entreprise.

En principe, vous devez faire attention à ce que votre salaire ne soit pas trop faible. Si vous êtes en dessous du salaire annuel moyen qui est actuellement de CHF 86’0401, vous ne toucherez pas la rente AVS maximale plus tard. Les entreprises bénéficient toutefois globalement d’une «marge d’appréciation considérable» en ce qui concerne la répartition du salaire et du dividende – tant qu’il n’y a pas de «disproportion manifeste entre la prestation de travail et le salaire, ou entre le capital engagé et le dividende».2

2 Voir l’arrêt du Tribunal fédéral ATF 9C_669/2011 du 25 octobre 2012.

LE SAVIEZ-VOUS?

Des dividendes non imposables provenant de la RAC

En Suisse, les dividendes provenant d’actions constituent en principe des revenus imposables – contrairement au gain en capital que vous pouvez généralement comptabiliser comme non imposable. Exemple: si une action verse un dividende de 30 francs, ce «gain» doit être traité différemment sur le plan fiscal que si vous vendez cette même action 30 francs plus chère et réalisez donc un gain en capital. La réserve issue d’apports de capital (RAC) fait exception à ce principe.

Un salaire plus élevé pour vous

Si vous vous versez un salaire plus élevé, la charge fiscale augmentera pour vous en tant que personne privée puisque vous gagnerez davantage. Mais cette option présente plusieurs avantages en contrepartie:

- Le bénéfice diminue au niveau de l’entreprise. Par conséquent, les impôts seront également moins élevés.

- Un salaire plus élevé augmente souvent le potentiel de rachat dans la caisse de pension. Vous pouvez donc effectuer des rachats supplémentaires qui sont fiscalement déductibles du revenu et peuvent être retirés en capital à l’issue d’une période de blocage de trois ans. Ce retrait bénéficie d’un taux d’imposition réduit dans tous les cantons.

Comparaison: quel est le meilleur choix?

La question de savoir quelle est la meilleure option dépend fortement de votre situation personnelle – ainsi que de vos préférences et de la période de la vie dans laquelle vous vous trouvez.

Supposons qu’une SA ou une Sàrl dégage un bénéfice avant impôt de CHF 200’000.

- Variante du dividende: après déduction de tous les impôts au niveau de la société et de l’actionnaire, il vous reste un montant net d’environ CHF 150’000 francs sur les dividendes.

- Variante de l’augmentation de salaire: si vous optez pour une augmentation de salaire, il reste un montant d’environ 160’000 francs après toutes les optimisations fiscales avec rachat dans la caisse de pension. Cette variante serait donc la meilleure.

Vous demandez-vous comment optimiser vos impôts pour votre entreprise et en tant que personne privée? Cette vaste question peut également englober des aspects tels que la planification successorale. Il vaut donc la peine de faire établir une analyse détaillée de votre situation personnelle, notamment pour que le bénéfice ne reste pas de manière injustifiée dans l’entreprise en tant que bénéfice reporté. Car si c’est le cas, il risque de compliquer inutilement la planification de votre succession avant le départ à la retraite.

Conseil Fiscal

Les écueils fiscaux sont très fréquents. Les contribuables, directement confrontés aux autorités fiscales, ne sont pas tous en mesure de défendre leurs intérêts. Nos experts en fiscalité traitent directement avec les autorités de toutes les questions fiscales suisses et peuvent, si nécessaire, obtenir des accords fiscaux à caractère contraignant pour les parties concernées.

N’hésitez pas à nous contacter sans engagement pour analyser votre situation fiscale avec nos experts.

Madeleine Pita Fernandez

Senior Financial Planner

+4158 283 24 18

madeleine.pitafernandez@vontobel.com

|

Rue du Rhône 31 |

Avenue du Théatre 1 |

Nous appeler :

|

|

Demander un entretien personnaliséRemplissez le formulaire de contact pour convenir d’un rendez-vous. |

|

Envoyer un e-mailNous répondrons volontiers à vos questions par écrit. |