Outlook 2022 per il reddito fisso dei mercati emergenti

- Nel 2022 i mercati emergenti dovranno affrontare alcune sfide importanti ma gestibili: un'inflazione elevata, condizioni finanziarie meno accomodanti e il rallentamento economico in corso in Cina. Siamo convinti che queste sfide, che hanno pesato sull'andamento del reddito fisso dei ME nel 2021, si risolveranno all'inizio del 2022, migliorando le prospettive per il resto dell'anno.

- Il rallentamento della Cina è motivo di preoccupazione ma le problematiche del settore immobiliare sembrano meno gravi rispetto al 2014-15 e la crescita dell'economia globale continuerà a essere superiore al tasso potenziale nel 2022, compensando la debolezza della Cina.

- Il miglioramento della comunicazione da parte della Federal Reserve USA scongiura il rischio di un taper tantrum. La Fed dovrebbe avviare il ciclo rialzista nel secondo semestre 2022, ma probabilmente a un ritmo più lento rispetto alle aspettative del mercato.

- Ci aspettiamo che gli spread tra HY e IG tornino a ridursi nei prossimi mesi una volta dissipate le incertezze. Pertanto, riteniamo che gli emittenti corporate e sovrani HY dei ME potrebbero realizzare buone performance nel 2022.

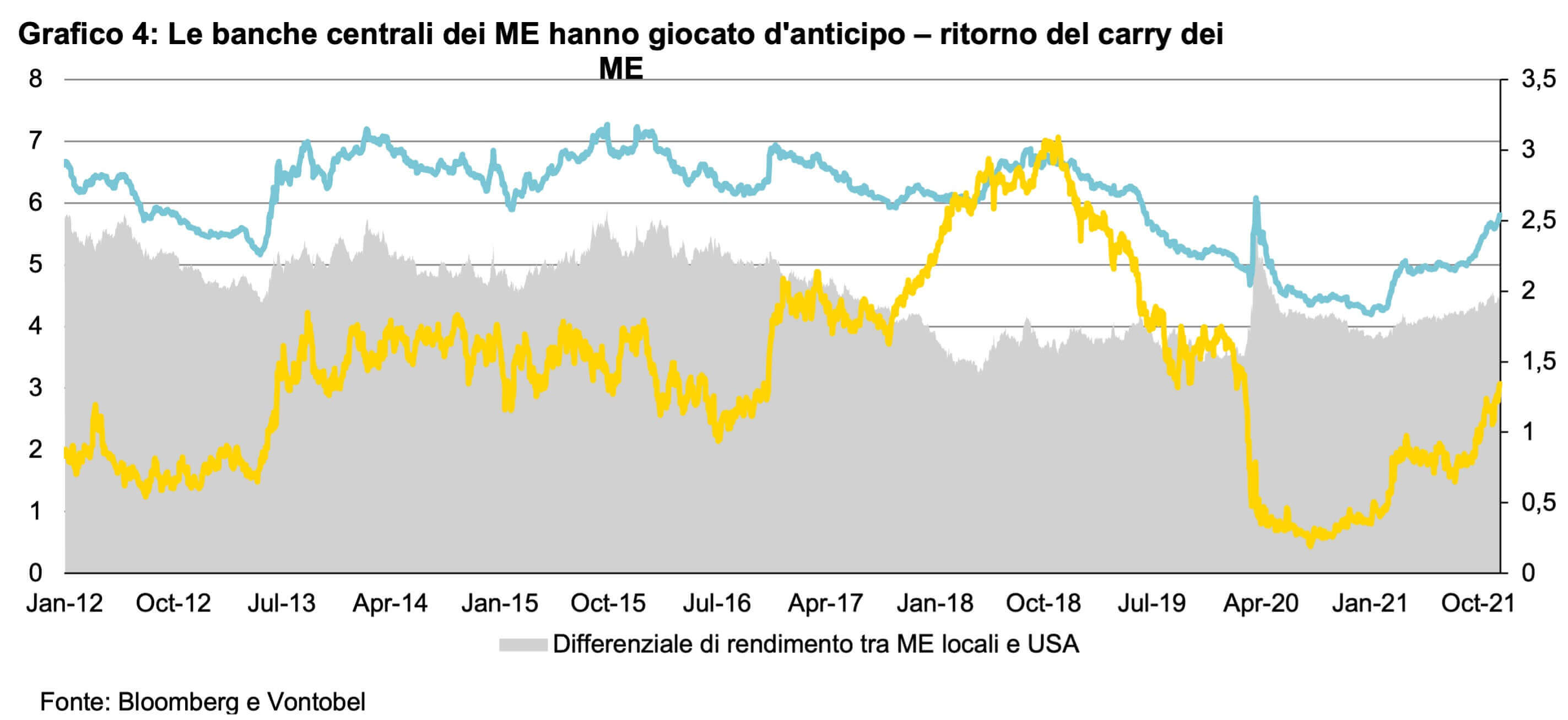

- Per il debito in valuta locale dei ME, il 2021 è stato un anno difficile in un contesto caratterizzato dalla solidità del dollaro USA e dalle politiche, per la maggior parte aggressive, delle banche centrali dei ME. La buona notizia è che le banche centrali dei ME hanno giocato d'anticipo sul ritiro degli incentivi monetari, facendo salire il differenziale dei tassi di interesse a favore dei ME. L'asset class dovrebbe a nostro parere offrire rendimenti positivi con il ritorno della disinflazione nel primo semestre 2022.

Il rallentamento della Cina è motivo di preoccupazione per l'economia globale?

L'economia cinese è in rallentamento, con il PIL del quarto trimestre 2021 che potrebbe crescere a un ritmo nettamente inferiore rispetto al già ridotto 4,9% su base annua archiviato nel trimestre precedente. L'inasprimento normativo e delle condizioni di credito imposto alle imprese immobiliari dall'agosto 2020 nel tentativo di ridurre l'eccessiva leva finanziaria in essere nel settore sta giocando un ruolo importante in questo rallentamento (cfr. Evergrande: not to big to fail per approfondire il tema). Anche il giro di vite subito quest'anno dalle società IT e dell'istruzione ha contribuito al deterioramento del sentiment nei confronti degli investimenti. Le quotazioni degli immobili residenziali sono in calo da settembre, alimentando le preoccupazioni rispetto a una prolungata decelerazione della Cina e le relative conseguenze sull'economia globale. È difficile non preoccuparsi dato che la Cina è la seconda economia al mondo per dimensioni e la maggiore nei ME, ma valide ragioni ci inducono a ritenere che questa situazione sarà gestibile.

Difficilmente si replicherà quanto accaduto nel 2014-15

Dato che il settore immobiliare cinese funziona in maniera diversa da un'economia di mercato, è improbabile che una crisi immobiliare della Cina produca una situazione analoga a quella vissuta da Stati Uniti e Spagna dopo la crisi finanziaria globale. Il settore pubblico controlla l'offerta di terreni, oltre a incidere su offerta e prezzi delle abitazioni. L'acquisto e la vendita di immobili residenziali sono strettamente regolamentati, e le famiglie non sono eccessivamente indebitate, dato che i mutui richiedono in genere un acconto del 30% circa, se non superiore nel caso delle seconde case. Inoltre, data la natura autoinflitta del rallentamento, il governo potrebbe allentare le politiche creditizie nel caso a un certo punto ritenesse troppo elevato il costo economico della riduzione del "moral hazard" nel settore immobiliare. Abbiamo già rilevato segnali di allentamento della politica e probabilmente ne seguiranno altri – un segnale che probabilmente l'economia toccherà il fondo nel primo trimestre 2022. Il rallentamento della Cina trainato dal settore immobiliare nel 2014-15 è sicuramente stato meno grave rispetto alla crisi dei sub-prime, ma comunque diversi fattori lasciano intendere che non si raggiungeranno tali livelli.

Oggi l'economia globale è in una posizione nettamente migliore a livello di ciclo per affrontare il rallentamento della Cina.

Nel 2014-16 l'economia dell'Eurozona esibiva un tasso di disoccupazione a doppia cifra in quanto iniziava appena a uscire dalla crisi del debito. Anche negli Stati Uniti, la crescita era sottotono e i prezzi delle materie prime erano appena crollati, generando timori di deflazione nella maggior parte del mondo avanzato. Oggi l'economia globale appare diversa: la crescita potrebbe rallentare ma dovrebbe restare superiore al tasso potenziale nella maggior parte dei paesi; l'inflazione ha superato il target nella maggior parte delle regioni; i prezzi delle materie prime rimangono elevati dopo diversi anni di investimenti insufficienti nei settori estrattivi a livello globale. Gli ultimi dati sulle esportazioni asiatiche hanno confermato che la rapida crescita registrata in altre parti della regione sta di fatto compensando il rallentamento della Cina. Infine, oggi, il mercato immobiliare cinese ha un discreto invenduto di 22 mesi, mentre a ottobre 2015 il picco era addirittura di 31 mesi. Di conseguenza sarà sufficiente un periodo molto più breve di bassi investimenti immobiliari per raggiungere il giusto equilibrio in questo mercato nel 2022.

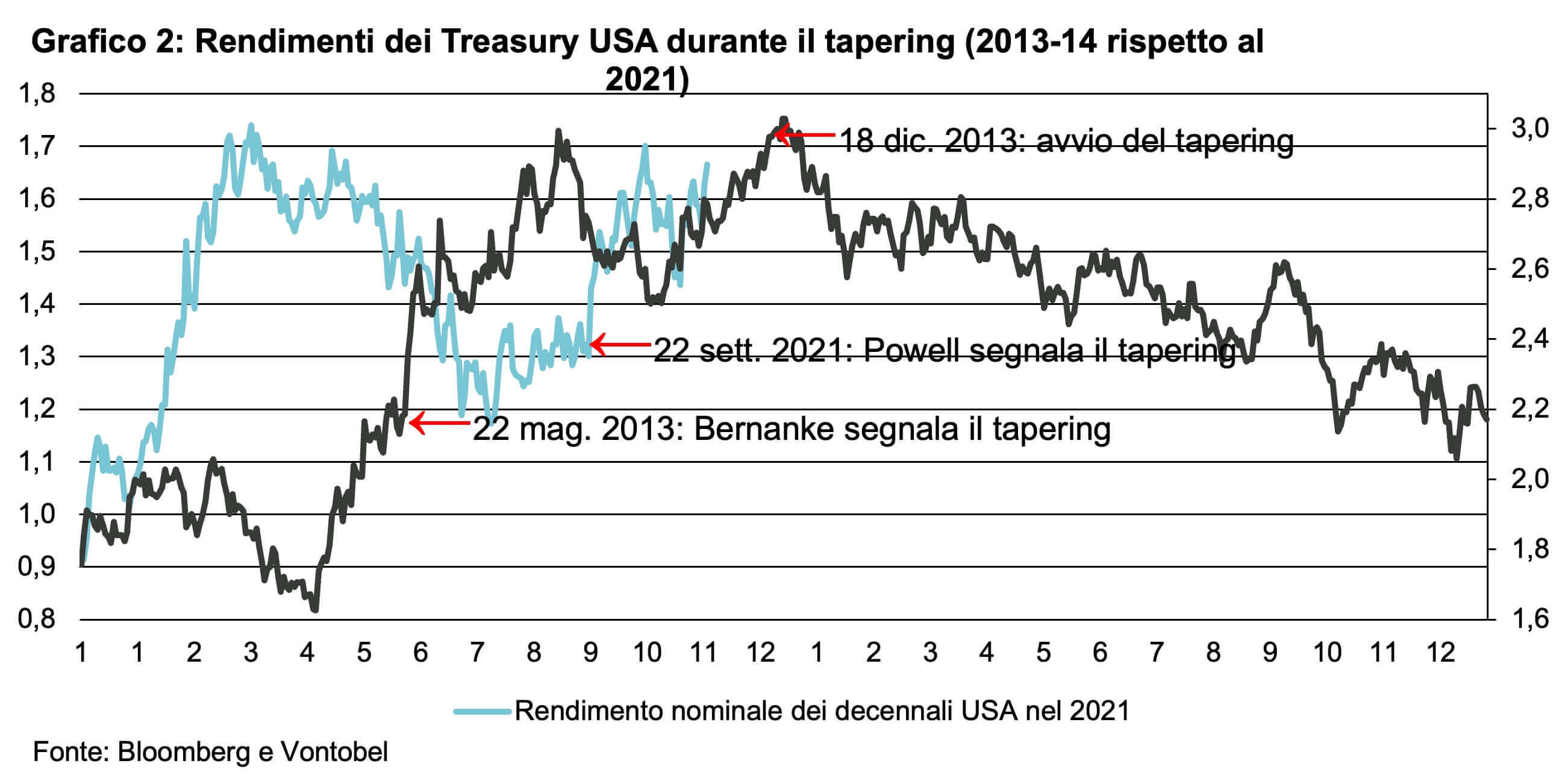

Un tapering senza tantrum

La Fed ha avviato la riduzione degli acquisti di asset e finora i segnali indicano che questo sarà un tapering senza tantrum. Perché? È tutta una questione di buona comunicazione. A differenza del 2013, il tapering è stato comunicato in dettaglio per tutto il 2021 ed è ormai del tutto scontato dai mercati, motivo per cui non dovrebbero esserci particolari sorprese in futuro. Alla fine di novembre, il mercato aveva già scontato tre aumenti dei tassi entro febbraio 2023, fondamentalmente un aumento di 25 punti base a trimestre a partire dalla metà del 2022, subito dopo la conclusione del tapering. Un rialzo a trimestre non lascia margine a sorprese economiche negative che farebbero rallentare il ritmo della stretta. La pandemia non è ancora finita, come dimostra l'ennesima nuova variante emersa di recente. Pertanto, riteniamo abbastanza probabile un rallentamento del ritmo del ciclo rialzista della Fed. C'è naturalmente il rischio che l'inflazione elevata possa rivelare una natura più persistente nel 2022, ma riteniamo si tratti di un rischio da monitorare piuttosto che uno scenario di base.

Le banche centrali dei mercati sviluppati stanno iniziando a ritirare gli incentivi monetari, ma le condizioni finanziarie globali dovrebbero rimanere piuttosto accomodanti ancora per qualche tempo. Il tapering della Fed comporta solo una riduzione degli acquisti di asset. Pertanto, la Fed continuerà ad allentare la politica mediante il taglio degli acquisti di asset ma a un ritmo più lento ogni mese. Nel mondo sviluppato i tassi d'interesse reali saliranno probabilmente per tutto il 2022, in quanto l'inflazione decelererà e inizieranno i rialzi dei tassi; probabilmente però dovremo aspettare fino a fine 2022 o 2023 perché i rendimenti reali dei Treasury USA tornino in territorio positivo. Nel frattempo, il ciclo rialzista delle banche centrali dei ME ha un ritmo molto più sostenuto che produce un incremento del differenziale dei tassi di interesse a favore del debito dei ME.

L'aumento dei tassi d'interesse peserà sui titoli IG, ma gli spread HY sono abbastanza ampi da offrire rendimenti positivi

A gennaio avevamo pronosticato che il 2021 sarebbe stato l' anno della sovraperformance dell'HY dei ME sulla scia delle aspettative di una contrazione degli spread dell'HY rispetto all'IG. Ciò è accaduto per tutto il primo semestre ma l'HY ha sottoperformato dalla fine di agosto, quando gli investitori hanno iniziato a diventare più avversi al rischio a causa di molteplici fattori: l'emergere di nuove varianti di coronavirus, l'inflazione sempre elevata, le aspettative di crescita più ridotte e i default nel settore immobiliare cinese. Nonostante la battuta d'arresto subita negli ultimi tre mesi, l'HY ha comunque realizzato buone performance da inizio anno, sia nel segmento corporate sia in quello sovrano dei ME. I rendimenti sono stati invece piuttosto deludenti a livello di benchmark, con il sottoindice HY dei titoli sovrani dei ME che ha reso il -2,1% rispetto al -3,6% del segmento IG. I titoli corporate dei ME hanno archiviato rendimenti migliori, con il segmento HY che ha reso il 2,2% rispetto al -0,4% del sottoindice IG.

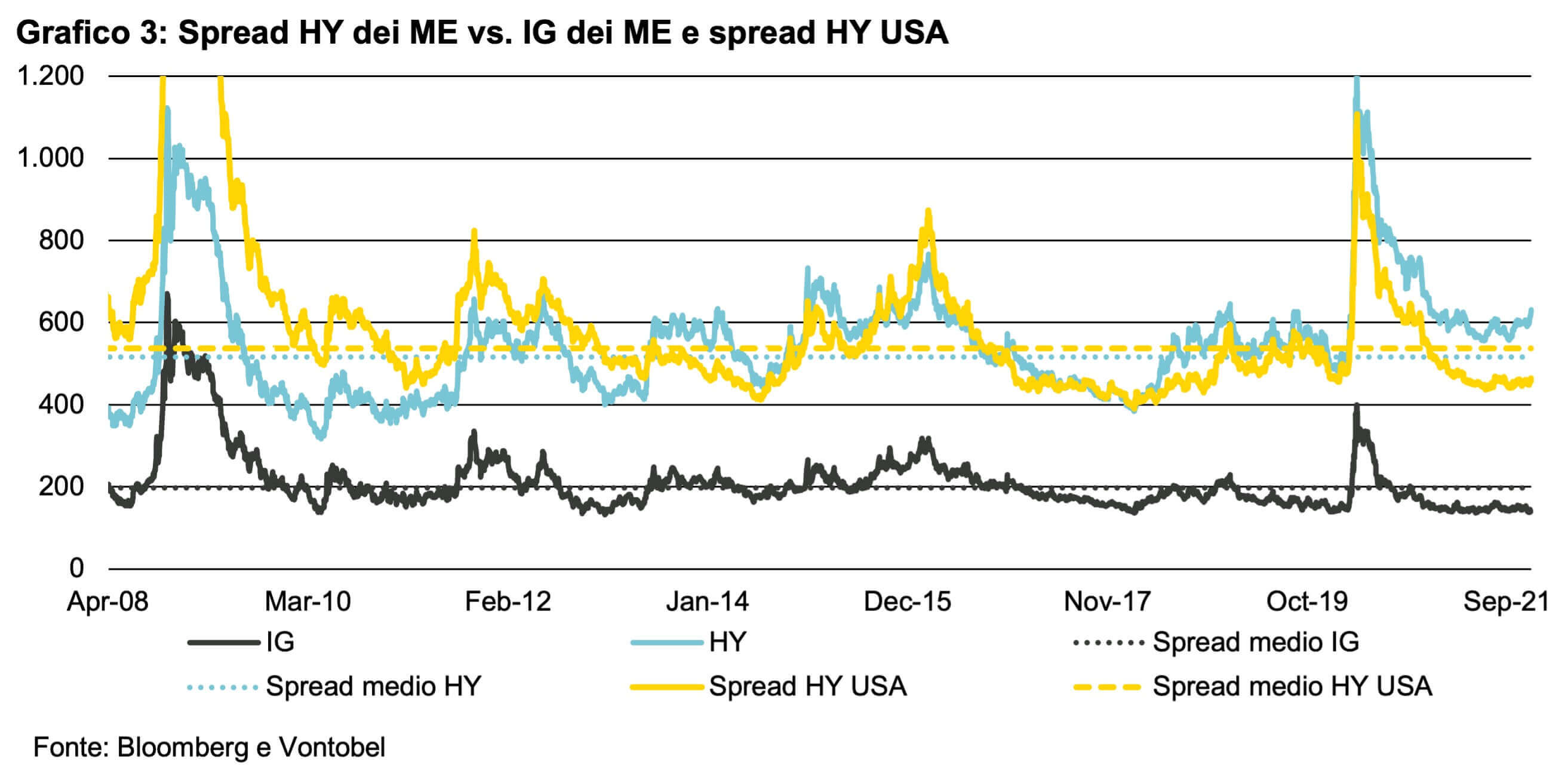

È difficile stabilire quando il sentiment nei confronti dell'HY registrerà un miglioramento, ma ci sono valide ragioni per ritenere che avverrà in tempi abbastanza brevi. In primo luogo, gli spread dell'HY dei ME sono nettamente superiori ai rispettivi livelli medi (cfr. grafico 3), mentre gli spread dell'IG dei ME e dell'HY USA sono vicini ai minimi storici. Contrariamente da quanto scontato da alcuni mercati, l'economia globale non è ancora in una tipica dinamica di fine ciclo, ossia quando le banche centrali "spingono" l'economia in recessione aumentando i tassi e inasprendo le condizioni monetarie. La crescita globale rimarrà infatti nettamente al di sopra del tasso potenziale per tutto il 2022, nonostante la decelerazione in corso dal livello molto elevato raggiunto nel secondo trimestre 2021 verso livelli più vicini al tasso di crescita potenziale. Inoltre l'inflazione potrebbe convergere verso ritmi più vicini ai target delle banche centrali. In sostanza, il rischio di un inasprimento eccessivo delle condizioni finanziarie globali, che renderebbe difficile il rifinanziamento degli emittenti HY, appare ridotto per il momento e per i trimestri a venire.

Anche i timori di default pesano sui titoli sovrani HY, dato che la politica monetaria globale diventerà sempre meno accomodante. Pur essendo legittime per i titoli sovrani di paesi in grave difficoltà come lo Sri Lanka e l'Etiopia, queste preoccupazioni sono a nostro avviso eccessive rispetto al segmento HY nel suo complesso, di cui questi due titoli sovrani rappresentano solo una piccola frazione. Dal nostro punto di vista, la maggior parte dei default legati al Covid sono ormai acqua passata. In genere i default aumentano nelle prime fasi di una crisi, in quanto la ristrutturazione permette agli emittenti di rimandare i rimborsi del debito fino a effettiva ripresa dei flussi dei ricavi. Ora siamo in una fase avanzata della ripresa, in cui i ricavi hanno già recuperato gran parte del terreno perduto (in alcuni casi del tutto), e i default sono in genere ridotti in questa fase del ciclo. Infine, un fattore potenzialmente in grado di innescare un aumento della propensione al rischio è la molto probabile decelerazione dell'inflazione nel primo semestre 2022, che dovrebbe rassicurare gli investitori sul probabile mantenimento di condizioni finanziarie accomodanti a livello globale, anche se meno di oggi.

Il debito corporate dei ME resta in una buona posizione in un contesto di aumento dei tassi

Da una prospettiva top-down, il debito corporate dei ME resta in una buona posizione per realizzare performance positive in un contesto di aumento dei rendimenti, data la minore duration del benchmark (4,63 anni) rispetto al benchmark sovrano in valuta forte (7,91 anni). Una duration inferiore implica una minore sensibilità dei prezzi ai tassi d'interesse, il che spiega in parte la sovraperformance dei titoli corporate dei ME rispetto al debito sovrano in valuta forte da inizio anno (+0,7% rispetto al -2,7%).

L'elefante nella stanza per l'outlook dei titoli corporate dei ME è il settore immobiliare cinese, in calo di quasi il 25% dalla fine di maggio. Dopo un sell-off di questa portata, la questione non è tanto se assisteremo a molti altri default nel settore – il che è molto probabile – ma che alcune obbligazioni, anche quelle di imprese immobiliari in ottime condizioni e che non rischiano alcun default, sono negoziate al ribasso. Inoltre, in molti altri casi, le obbligazioni sono trattate a prezzi inferiori ai valori di recupero attesi a causa delle vendite forzate. Quindi il settore immobiliare cinese offre a nostro avviso diverse opportunità agli investitori attivi che dispongono di risorse sufficienti per valutare la probabilità di default e i valori di recupero stimati di ogni singola impresa.

Il debito in valuta locale dei ME registrerà probabilmente un cambiamento di sorti nel 2022

Il 2021 è stato un anno terribile per il debito in valuta locale dei ME. Il benchmark locale dei ME (GBI-EM GD) ha ceduto il 10% da inizio anno, penalizzato dal rafforzamento del dollaro e dall'aumento, in alcuni casi aggressivo, dei tassi delle banche centrali dei ME per contrastare l'inflazione. Le stelle si stanno lentamente allineando per portare un cambiamento di sorti all'interno dell'asset class nel 2022. Il momento non è ancora arrivato, ma riteniamo sia una questione di pochi mesi. I motivi sono diversi. In primo luogo, le banche centrali dei ME sono in anticipo sulla rimozione degli incentivi monetari. La Fed inizierà probabilmente ad aumentare i tassi nel secondo semestre 2022, ma la maggior parte delle banche centrali dei ME lo sta facendo già da diversi mesi. In secondo luogo, l'inflazione è stata più elevata e persistente del previsto nel 2021 nella maggior parte dei ME ma, con i prezzi delle materie prime in stabilizzazione, la stretta delle condizioni creditizie e gli effetti base in esaurimento, l'inflazione è destinata a decelerare nel 2022, il che aiuterà a portare i tassi di interesse reali a livelli più allettanti nei ME. In terzo luogo, il differenziale dei tassi di interesse tra i ME e la Fed è già ai massimi dalla metà del 2017 e aumenterà ulteriormente dato che le banche centrali dei ME continueranno ad aumentare i tassi nei prossimi mesi. A nostro avviso sarà una questione di pochi mesi prima che la disinflazione inizi davvero e che le banche centrali dei ME concludano il ciclo di inasprimento. Con il progressivo avvicinarsi di questo momento, il sentiment verso il debito locale dei ME è destinato a migliorare.

Pertanto, il nostro outlook per il 2022 è positivo. Pur essendo in linea di massima d'accordo con gli altri commentatori in merito alle principali sfide che l'economia e quindi i settori obbligazionari dei ME dovranno affrontare nel corso dell'anno, siamo convinti che queste sfide saranno gestibili e che emergeranno opportunità in ogni settore obbligazionario dei ME per gli investitori attivi. Le valutazioni economiche implicano che, una volta dipanata l'incertezza, la ripresa degli asset obbligazionari dei mercati emergenti sarà piuttosto sostanziale, in particolare nel segmento HY.

Wealth Management – gestione attiva del vostro patrimonio

Ci affidate la gestione del vostro patrimonio e beneficiate della nostra ampia competenza in tema d’investimenti.

Vontobel Volt® – La vostra App per gli investimenti tematici

Scelga fino a 14 megatendenze in base alle sue convinzioni – monitorati dal rischio e gestiti attivamente dai nostri esperti.

derinet – La vostra guida nel mondo dei prodotti strutturati

derinet vi aiuterà a trovare la soluzione più adattaa voi nel mondo dei prodotti strutturati. Esplorate l'intera gamma dei nostri prodotti.

Avvertenze legali

La presente pubblicazione è stata creata da Bank Vontobel AG, Zurigo (Vontobel). Il documento non è espressamente destinato ai soggetti che, a causa della loro nazionalità o luogo di residenza, non possono accedere a tali informazioni in base alla legge locale. La presente pubblicazione costituisce materiale di marketing, è fornita solo a scopo informativo e non tiene conto delle esigenze, degli obiettivi di investimento o delle circostanze finanziarie del singolo. La pubblicazione non costituisce un’offerta, una sollecitazione o una raccomandazione a utilizzare il servizio Vontobel in essa descritto, ad acquistare o vendere titoli o altri strumenti finanziari o a partecipare a una strategia di investimento. Gli investimenti in prodotti e mercati finanziari espongono a vari rischi (ad esempio rischi di mercato, di valuta o di liquidità). Prima di prendere una decisione di investimento, gli investitori dovrebbero ottenere una consulenza dal loro consulente finanziario e fiscale riguardo ai rischi associati all’investimento e alla loro situazione personale. Il contenuto, la portata e i prezzi dei servizi e dei prodotti descritti nella presente pubblicazione sono disciplinati esclusivamente dall’accordo concluso con il singolo investitore.

Le informazioni e/o i documenti presenti su questo sito rientrano nella classificazione di materiale di marketing ai sensi dell’art. 68 della LSerFi svizzera e hanno scopo puramente informativo. In merito ai summenzionati prodotti finanziari saremo lieti di fornirvi, in qualsiasi momento e gratuitamente, ulteriori documenti come la scheda informativa di base o il prospetto. I prodotti, i servizi, le informazioni e/o i documenti offerti su questo sito potrebbero non essere accessibili a persone residenti in determinati Paesi. Vi preghiamo di prestare attenzione alle restrizioni alla vendita vigenti per i relativi prodotti o servizi.

© Vontobel Holding AG 2021. Tutti i diritti riservati.