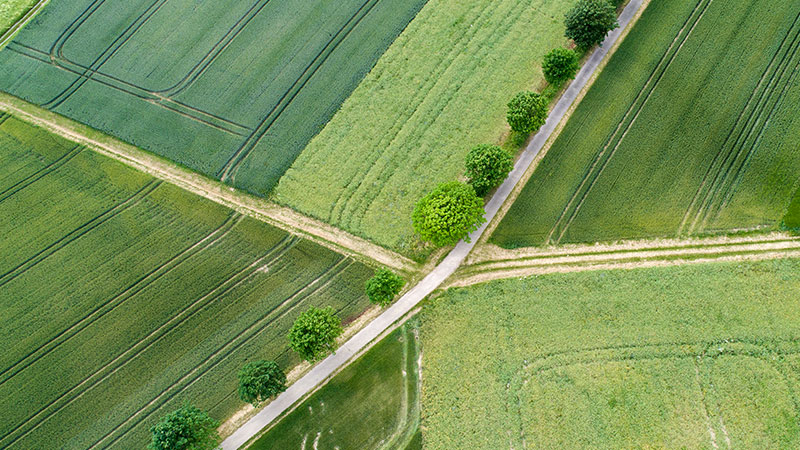

Liegenschaftsunterhalt versteuern: Zwei Tipps zum Pauschalabzug

Ursprünglich veröffentlicht am 05.10.2021 Lesezeit: 3 Minute(n)

This is a modal window.

Wann lohnt sich der Pauschalabzug, wann der tatsächliche Liegenschaftsunterhalt?

Bei Immobilien fallen für den Unterhalt immer wieder Kosten an. In der Schweiz lassen sich diese von den Steuern abziehen. Dabei können Sie gezielt vorgehen und versuchen, die Ausgaben so zu optimieren, dass Ihre Abzüge höher ausfallen. Eine sorgfältige Planung kann sich also lohnen.

Immobilien-Facts in 10 Sekunden: Entweder Sie machen die tatsächlichen Unterhaltskosten geltend oder den Pauschalabzug. Wer werterhaltende Renovationen vorausschauend plant, kann Jahr für Jahr das Optimum an Abzügen realisieren. © Vontobel

Das Privileg, eine Immobilie zu besitzen, bringt auch Ausgaben mit sich. Zu den Kosten für Hypothek und Amortisation kommen immer wieder Ausgaben für den Unterhalt hinzu. Die gute Nachricht: Werterhaltende Unterhaltskosten können Sie steuerlich abziehen.

«Mit einer geschickten Planung lassen sich diese Abzüge oft maximieren.»

Pauschalabzug oder tatsächliche Kosten – Sie haben die Wahl

Grundsätzlich dürfen Sie die Art Ihres Steuerabzugs wählen: Entweder Sie machen die tatsächlichen Kosten für den Liegenschaftsunterhalt geltend oder die so genannte «Wechselpauschale». Dieser Pauschalabzug beträgt in der Regel 20 Prozent des Eigenmietwerts. Auf Bundesebene und in einzelnen Kantonen wie spielt darüber hinaus auch das Alter des Gebäudes eine Rolle: Bei Neubauten bis zum Alter von zehn Jahren ist der Pauschalabzug zum Beispiel auf zehn Prozent beschränkt, bei älteren Gebäuden liegt er in der Regel bei 20 Prozent.

Je nachdem, ob die tatsächlichen Kosten nun höher oder tiefer sind als die Wechselpauschale, fahren Sie mit der einen oder anderen Lösung besser. Gut zu Wissen: Wenn Sie sich auf kantonaler Ebene für die Wechselpauschale entscheiden, können Sie bei den Bundessteuern trotzdem die effektiven Kosten gelten machen – und umgekehrt. Sie müssen sich also nicht zweimal gleich entscheiden.

Berechnungsbeispiel für das Ehepaar Meier |

||

| Vermögenssteuerwert der Liegenschaft |

> | CHF 1’000’000 |

| Eigenmietwert der Liegenschaft |

> | CHF 34’000 |

| Wechselpauschale 20% |

> | CHF 6’800 |

| Effektiver Liegenschaftsunterhalt |

> | CHF 10’000 |

In diesem Beispiel würde es sich lohnen, statt des Pauschalabzugs die tatsächlichen Kosten für den Liegenschaftsunterhalt geltend zu machen, da sich diese auf mehr als 6’800 Franken belaufen.

Tipp 1: Liegenschaftsunterhalt aufteilen

In der Praxis hat sich ein Weg etabliert, um den Umgang mit oben genannten Abzügen steuerlich zu optimieren. Dazu verschieben Sie in einem Jahr alle nicht dringenden Arbeiten an der Immobilie auf das nächste. So fallen möglichst geringe Unterhaltskosten an. Im folgenden Jahr erledigen Sie dann alle aufgeschobenen Arbeiten und ziehen vielleicht sogar noch einige vor.

So können Sie im Jahr mit den geringen Unterhaltskosten die Pauschale geltend machen und im Folgejahr die tatsächlichen Kosten. Oft fahren Sie so steuerlich besser.

Die folgenden Empfehlungen können Ihnen ebenfalls helfen, Steuern zu sparen.

Bei grösseren Renovationen und Sanierungen

Fällt bei Ihnen am Gebäude eine grössere Arbeit an? Dann kann es sich lohnen, wenn Sie diese über zwei Kalenderjahre planen. Damit verteilen Sie auch die Abzüge auf zwei Steuerperioden. Meistens führt dies zu insgesamt tieferen Steuern.

Je nach Kanton ist das Rechnungsdatum oder das Zahlungsdatum entscheidend. Wichtig ist, dass Sie sich auf eine Methode festlegen und diese durchgehend beibehalten.

Wie sieht es bei wertvermehrenden Renovationen aus?

Die obigen Regeln gelten für die eigentlichen Unterhaltskosten wie Renovationen und Reparaturen. Wenn Sie hingegen einen Dachstock ausbauen oder einen Wintergarten anbauen, sind dies zumeist wertvermehrende Anlagekosten. Diese lassen sich nicht von der Einkommenssteuer abziehen. Dennoch lohnt es sich, die Rechnungen aufzubewahren. Denn wenn Sie Ihre Immobilie eines Tages verkaufen, können Sie die wertvermehrenden Aufwendungen als Anlagekosten geltend machen und eine Reduktion der Grundstückgewinnsteuer geltend machen.

Tipp 2: Energiesparen und Umweltschutz

Seit der Steuerperiode 2020 gibt es eine neue Regelung zu gewissen energieeffizienten und umweltfreundlichen Investitionen.

Diese sind steuerlich abzugsfähig. Falls dies im laufenden Steuerjahr nicht vollumfänglich geschah, können Sie dies in den zwei darauf folgenden Steuerperioden nachholen.

Welche Pläne haben Sie mit Ihrer Immobilie?

Wohneigentum gibt Ihnen einige steuerliche Flexibilität. Deshalb ist es sinnvoll, diese Überlegungen in Ihre Renovations- und Reparaturplanungen einzubeziehen. Haben Sie Fragen zu den Unterhaltskosten oder zu Ihrer Immobilie im Allgemeinen? Gerne beraten wir Sie dazu persönlich und individuell.

Rufen Sie uns an:

|

|

Persönliche BeratungKontaktformular öffnen und einen Rückruf oder Termin vereinbaren. |

|

E-Mail sendenGerne beantworten wir Ihre Frage schriftlich per E-Mail. |

Fokus-Thema «Immobilien»

Immobilien geniessen bis heute den Ruf, ein langfristiger, sicherer Wert zu sein, um Zeiten der Unsicherheit zu trotzen. Doch was heisst es, eine Immobilie zu besitzen, zu versteuern oder zu vererben? Unsere Wealth-Planning-Expertinnen und -Experten geben Auskunft: