So gelingt der sichere Abstieg von der «Wachstumsspitze»

Erfahrene Bergsteiger wissen, dass der Abstieg oftmals beschwerlicher ist als der Aufstieg, aber mit der richtigen Ausrüstung lassen sich Hindernisse überwinden. Doch welcher Kauf lohnt sich, und worauf sollte man besser verzichten?

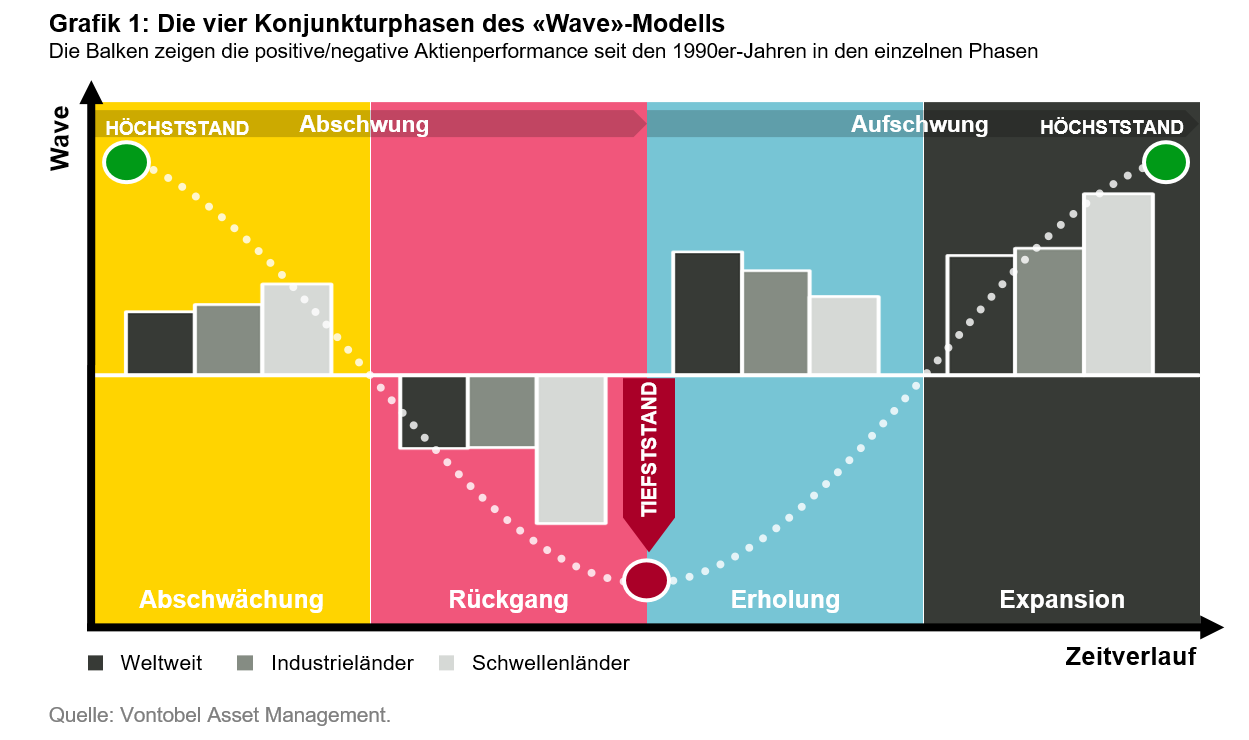

Bevor Sie sich mit Blick auf die anstehende Tour für die Wanderstöcke und Bergstiefel eines bestimmten Herstellers entscheiden – beziehungsweise als Anleger mit Schwellenländer-Fokus für bestimmte Wertpapiere –, sollten Sie zunächst einen Blick auf das Navigationsgerät werfen. Es bestehen kaum Zweifel, dass wir den Gipfel des Wachstums nun tatsächlich hinter uns gelassen haben. Dies gilt in jedem Falle für die Schwellenländer, aber zunehmend auch für die Industrieländer. Diesen Hinweis gibt uns unser «Wave»-Konjunkturmodell (siehe Grafik 1), das Anlegern mit makroökonomischer Top-down-Ausrichtung damit eine wichtige Information bereitstellt.¹ Nachdem Sie Ihren Standort auf der Karte lokalisiert haben, können Sie die Landschaft auf der Basis der Länder-, Sektor- oder gar Themen-Perspektive auf potenzielle Gelegenheiten (oder Gefahrenbereiche) hin erkunden.

Doch immer der Reihe nach. Konjunkturzyklen beginnen stets mit einer wirtschaftlichen Erholung, auf die meist eine zunehmend weniger tragfähige Expansion folgt, die eine Inflation auslöst, was wiederum Zentralbanken und Regierungen dazu veranlasst, eine antizyklische «Straffung» der Geldpolitik, etwa durch Zinserhöhungen, vorzunehmen. Diese Massnahmen bremsen die Konjunkturerholung aus und führen dafür, dass Wachstum und Inflation ihren Höhepunkt erreichen. Es beginnt eine wirtschaftliche Abschwächung, gefolgt von einem Rückgang, der häufig mit einer Rezession einhergeht. Nun ändern die Zentralbanken und Regierungen in der Regel ihren Kurs und unterstützen die Wirtschaft durch eine geldpolitische «Lockerung», beispielsweise durch Steuersenkungen. Es folgt eine erneute Erholung, und der Konjunkturzyklus beginnt von Neuem.

Note: For illustrative purposes only. Past performance is not a reliable indicator of current or future performance.

So viel zur Theorie. In der Praxis liegen die Dinge allerdings etwas komplizierter. Häufig durchbrechen Konjunkturzyklen dieses Muster, so auch während der pandemiebedingten Krise. Durch die strengen Lockdownmassnahmen Anfang 2020 geriet die globale Konjunktur geradewegs in den gefährlichsten Sog seit der Weltwirtschaftskrise im vergangenen Jahrhundert. Es folgte eine ähnlich spektakuläre wirtschaftliche Erholung.

Wohin steuert der Zyklus?

Auf halbem Wege bietet eine wirtschaftliche Abschwächung oftmals ein günstiges Umfeld für zyklische Anlageklassen.² Doch nähern wir uns möglicherweise bereits der nächsten Phase des Konjunkturzyklus? Um einen besseren Überblick zu erhalten und die möglichen Gewinner und Verlierer zu ermitteln, müssen Sie als Anleger Annahmen über die künftige Entwicklung treffen. Entscheidend ist dabei, die möglichen Schritte von Regierungen und Zentralbanken, die über das Wohl und Wehe der Wirtschaft entscheiden, zu antizipieren und zu beurteilen. Unser Konjunkturmodell hat uns in diesem Jahr bisher gute Dienste geleistet. So zeigte es den Wechsel von der Expansion hin zu einer Abschwächung bereits an, bevor dieser sich einstellte. Derzeit besteht laut dem «Wave»-Modell eine Wahrscheinlichkeit von 67 Prozent, dass sich die Weltwirtschaft auf kurze Sicht weiter rückläufig entwickeln wird.

Emerging-Markets-Hartwährungsanleihen im Fokus

Das Modellergebnis spricht für eine zyklusorientierte, aber gut austarierte Aktienstrategie. Denn eins dürfen wir nicht vergessen: Je länger die Phase der Abschwächung andauert, desto grösser ist das Risiko eines echten Rückgangs. Daher gewinnen defensive Dividendenpapiere, die häufig an Märkten wie beispielsweise der Schweiz gehandelt werden, zunehmend an Attraktivität. Aufgrund ihres defensiven Charakters ist es wahrscheinlich, dass sie während eines nachteiligen Rückgangsszenarios eine Outperformance gegenüber anderen Anlageklassen aufweisen. Hingegen können sie auch an Aktien-Rallys teilhaben, wenn sich das Wachstumsumfeld erholen sollte. Die dauerhaften Vorteile von Dividendenrenditen (ausgeschüttete Dividende im Verhältnis zum Aktienkurs des Unternehmens) gegenüber Anleiherenditen sind ein weiteres Argument für Dividendenstrategien.

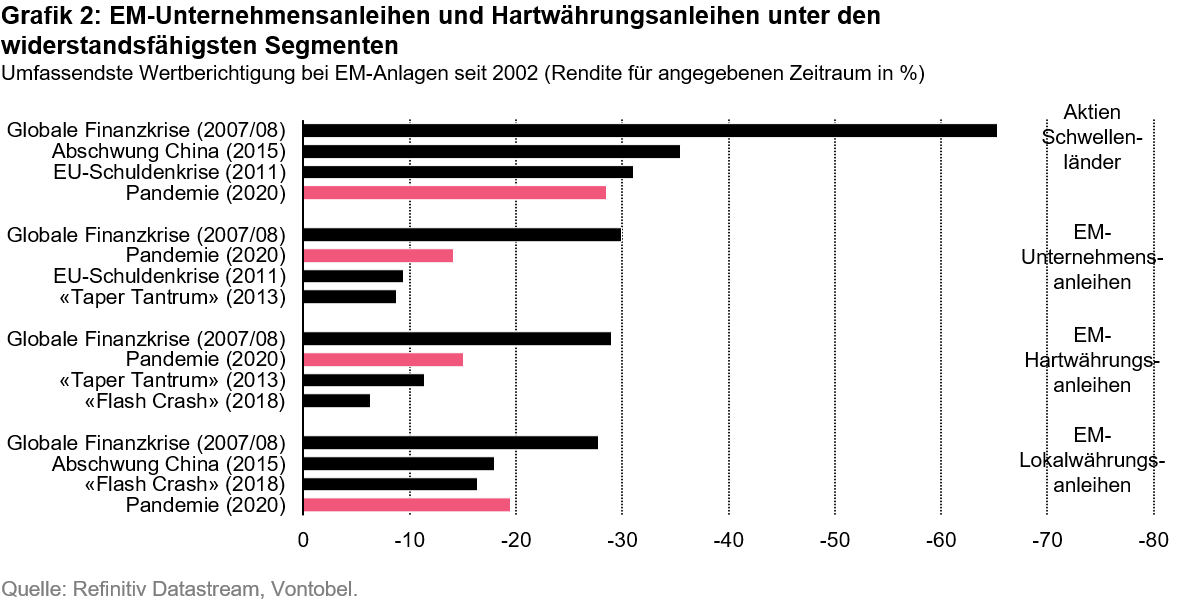

Generell zeigt sich das Potenzial defensiver Anlagen besonders in den Schwellenländern, wo das Risiko einer Schrumpfung deutlich höher ist als in den Industrieländern. Wir geben daher Hartwährungsanleihen innerhalb dieses Segments den Vorzug. Unsere Analyse ergibt, dass Anleihen aus Emerging Markets (EM) in Hartwährung in der Vergangenheit selbst während Phasen eines Konjunkturrückgangs geringfügig positive Renditen generiert haben. Darüber hinaus fielen Drawdowns, d. h. der maximale Wertverlust vom Höchst- bis zum Tiefstand («Peak-to-trough»), geringer aus als bei anderen Anlageklassen (siehe Grafik 2).

Past performance is not a reliable indicator of current or future performance.

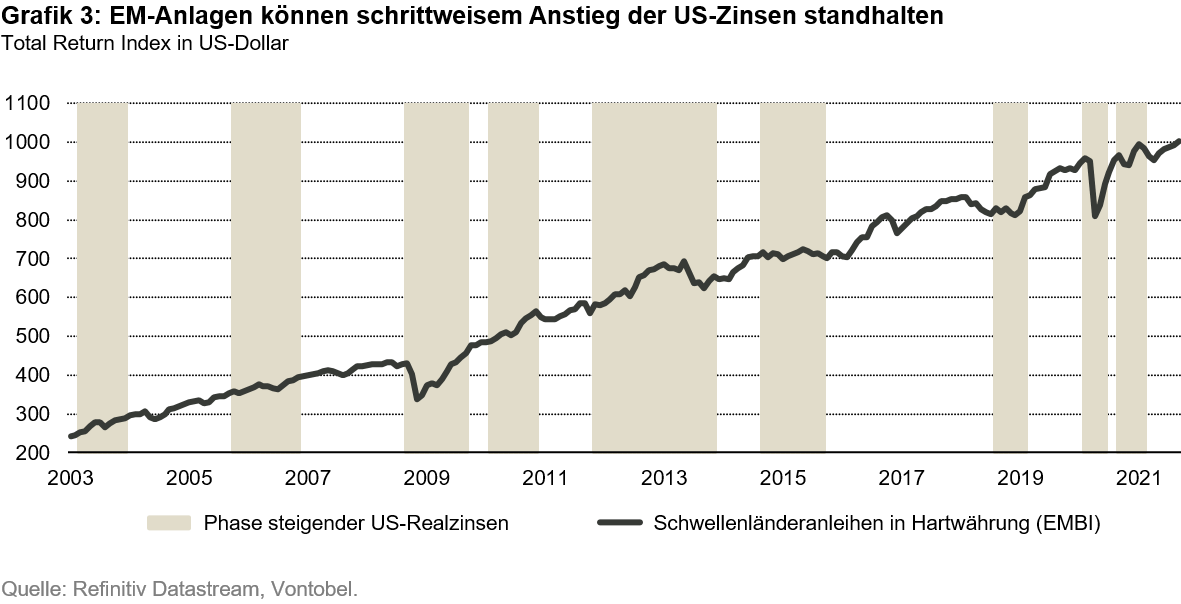

Unsere Einschätzung mit Blick auf die Preise, dass wir auch hier wahrscheinlich den Inflationshöhepunkt bereits hinter uns gelassen haben, spricht ebenfalls für ein Engagement in diesem Anleihensegment. Der Aufwärtsdruck bei den Preisen lässt nach, daher dürften die Zentralbanken es mit einer weiteren Straffung ihrer Geldpolitik nun nicht mehr eilig haben. In einem solchen Szenario besteht für EM-Anleihen in Hartwährung Spielraum für eine Wertsteigerung, wodurch sich die Renditedifferenz gegenüber US-Staatsanleihen verringert. Die Risiken für Schwellenländeranleihen bestehen unter anderem in einer möglichen Straffung der Geldpolitik im Westen: Sollte die US-Notenbank Fed ihre Zinsen anheben und der US-Dollar in der Folge deutlich aufwerten, würde sich die Finanzierung in USD verteuern und die Schwellenländer würden an Unterstützung verlieren. Wir gehen jedoch nicht davon aus, dass die mächtigste Zentralbank der Welt vor Ende 2022 zu dieser Massnahme greifen wird. Somit dürfte auch ein Erstarken des US-Dollar erst in der zweiten Jahreshälfte 2022 zu Buche schlagen. Zudem wirken sich Phasen einer moderaten USD-Aufwertung und eines schrittweisen Anstiegs der Treasury-Renditen nicht notwendigerweise negativ auf Schwellenländeranlagen aus, die ihre Widerstandsfähigkeit in Zeiten allmählich steigender US-Zinsen bereits in der Vergangenheit bewiesen haben (siehe Grafik 3).

Past performance is not a reliable indicator of current or future performance.

Gilt bereits eine Kaufempfehlung für Schwellenländeraktien?

Obwohl Anlagen aus Schwellenländern in wirtschaftlichen Abschwungphasen in der Regel eine gute Performance erzielen, sind EM-Aktien in diesem Jahr bislang hinter den Erwartungen zurückgeblieben. Von Februar bis Ende August 2021 erlitten Schwellenländeraktien zwei deutliche Kurseinbrüche um jeweils mehr als zehn Prozent, und beide Male wurden sie durch das Indexschwergewicht China belastet. Gleichzeitig wiesen Aktien aus Europa und Lateinamerika im ersten Halbjahr von 2021 eine gute Entwicklung aus. Diese Märkte dürften kurzfristig weiter Unterstützung finden, da die dortigen Volkswirtschaften immer noch auf Wachstumskurs sind, ganz im Gegensatz zu ihren asiatischen Pendants.

Es gibt zwei Hauptgründe für die allgemein träge Entwicklung der EM-Aktienmärkte. Die chinesische Wirtschaft hat sich seit Februar abgekühlt, dem Zeitpunkt, als eine Underperformance der Aktienmärkte einsetzte. Dazu kam die Verschärfung regulatorischer Massnahmen gegen chinesische Technologieunternehmen und Immobilienkonzerne, die zwischen Juni und August zu einer weiteren Schwächephase führten. Nachdem einem Jahrzehnt der liberalen Regulierung ist die laufende Initiative der chinesischen Aufsichtsbehörden als nachvollziehbarer Schritt zu werten, um mit den regulatorischen Standards im Westen mitzuhalten. Vielen globalen Anlegern, die die Möglichkeit eines so massiven Regulierungsdrucks auf nationale Tech-Konzerne in China bisher nicht in Erwägung gezogen hatten, hat dies dennoch die Augen geöffnet.

Der jüngste Ausverkauf sollte daher vor dem Hintergrund betrachtet werden, dass die Marktteilnehmer nun versuchen, das regulatorische Risiko mit einzupreisen. Ist es dazu bereits gekommen? Die Bedenken könnten bestehen bleiben, nicht zuletzt weil die chinesischen Behörden es als nützlich erachten könnten, die regulatorischen Schrauben noch weiter anzuziehen, etwa über das Gesetz zum Schutz personenbezogener Daten, das im November 2021 in Kraft tritt. Was die Anleger jedoch fordern werden, ist eine höhere Transparenz des regulatorischen Prozesses. Sobald dies gegeben ist, dürfte die jüngste Korrektur bei den EM-Aktien als günstige Gelegenheit zum Kauf betrachtet werden. Darüber hinaus wird China angesichts der zuletzt nicht überzeugenden Wirtschaftsdaten Wege finden müssen, seine Konjunktur zu fördern. Die chinesischen Behörden haben kürzlich zusätzliche Konjunkturmassnahmen genehmigt – ein Schritt, der eine Stabilisierung des lokalen Aktienmarkts bewirken könnte.

Eine gewisser Inflationsschutz erscheint sinnvoll

Auch wenn unser Konjunkturmodell nicht darauf ausgelegt ist, zyklische Inflationstrends zu prognostizieren, ermöglicht es uns, Schlussfolgerungen im Hinblick auf das Preisniveau zu ziehen. Die von uns verwendeten Datenreihen lassen nicht auf einen dauerhaften Inflationsdruck schliessen, sondern deuten sogar auf leicht rückläufige Inflationsraten hin. Mit zunehmender Anspannung auf dem Arbeitsmarkt steigt jedoch das Risiko eines beschleunigten Lohnwachstums. Darüber hinaus lässt sich ein möglicher Inflationstreiber in Verbindung mit der Anpassung des Unternehmenssektors an Nachhaltigkeitsanforderungen feststellen. Denn um Unternehmen zur Umstellung auf umweltfreundliche Geschäftspraktiken zu bewegen, setzen Staaten meist auf eine Anhebung der Preise für fossile Brennstoffe, was voraussichtlich einen Anstieg der Preise für Produkte und Dienstleistungen zur Folge hat. Die Ergänzung des Portfolios um Rohstoffe als Inflationspuffer ist unseres Erachtens daher sinnvoll.

So gelingt der sichere Abstieg ins Basislager

Der Weg zum Gipfel erschien noch recht einfach, doch von oben sieht die Lage anders aus. Viele Expeditionen scheitern aufgrund schlechter Vorbereitung oder falscher Entscheidungen beim Abstieg. Vorausschauende Anleger mit der richtigen Ausrüstung dürften jedoch in der Lage sein, Risiken zu umgehen und sicher im Basislager anzukommen – bereit für die nächste Herausforderung.

¹ Lesen Sie auch unseren jüngst veröffentlichten Artikel «Wie sich prüfen lässt, ob wir den Wachstumszenith überschritten haben». https://am.vontobel.com/en/insights/how-to-check-if-peak-talk-has-substance-to-it

² https://am.vontobel.com/en/insights/how-to-check-if-peak-talk-has-substance-to-it

Wealth Management – Ihr Vermögen aktiv verwalten

Sie vertrauen uns die Verwaltung Ihres Vermögens an und profitieren von unserer umfassenden Anlagekompetenz.

Vontobel Volt® – Ihre App für thematisches Investieren

Wählen Sie bis zu 14 Megatrends ganz nach Ihren Überzeugungen – risikoüberwacht und aktiv von unseren Experten gemanagt.

derinet – Ihr Wegweiser durch die Welt der strukturierten Produkte

derinet wird Ihnen helfen, sich in der Welt der strukturierten Produkte zurechtzufinden. Werfen Sie einen Blick auf unsere umfangreiche Produktepalette.

Rechtliche Hinweise

Diese Publikation wurde von der Bank Vontobel AG, Zürich (Vontobel) erstellt. Das Dokument richtet sich ausdrücklich nicht an Personen, deren Nationalität oder Wohnsitz den Zugang zu solchen Informationen aufgrund geltender Gesetze verbietet. Bei dieser Publikation handelt es sich um Marketingmaterial. Sie wird ausschliesslich zu Informationszwecken bereitgestellt und geht nicht auf individuelle Bedürfnisse, Anlageziele oder finanzielle Verhältnisse ein. Diese Publikation stellt weder ein Angebot noch eine Aufforderung oder eine Empfehlung dar, die darin beschriebene Dienstleistung von Vontobel zu nutzen, Wertpapiere oder andere Finanzinstrumente zu kaufen oder zu verkaufen oder an einer Anlagestrategie teilzunehmen. Investitionen in Finanzprodukte und -märkte sind mit verschiedenen Risiken verbunden (z. B. Markt-, Währungs- oder Liquiditätsrisiken). Vor einer Anlageentscheidung sollten Anleger eine persönliche Beratung ihres Finanz- oder Steuerberaters zu mit der Anlage und ihrer persönlichen Situation verbundenen Risiken in Anspruch nehmen. Inhalt, Umfang und Preise der in dieser Publikation beschriebenen Dienstleistungen und Produkte werden ausschliesslich durch die mit dem einzelnen Anleger geschlossene Vereinbarung geregelt.

Die auf dieser Website angebotenen Informationen und/oder Unterlagen entsprechen Marketingmaterial gemäss Art. 68 des Schweizer FIDLEG und dienen ausschliesslich zu Informationszwecken. Zu den genannten Finanzprodukten stellen wir Ihnen gerne jederzeit und kostenlos weitere Unterlagen wie beispielsweise das Basisinformationsblatt oder den Prospekt zur Verfügung. Die auf dieser Website angebotenen Produkte, Dienstleistungen, Informationen und/oder Unterlagen sind Personen mit Wohnsitz in bestimmten Ländern möglicherweise nicht zugänglich. Bitte beachten Sie die geltenden Verkaufsbeschränkungen für die entsprechenden Produkte oder Dienstleistungen.

© Vontobel Holding AG 2021. Alle Rechte vorbehalten.