Kapitalbezug von Vorsorgegeldern: der Kanton Zürich senkt die Steuern

Seit Januar 2022 profitieren Sie beim Bezug von mittleren und grossen Beträgen

Per Januar 2022 senkte der Kanton Zürich die Steuern beim Bezug von Vorsorgekapital aus der Pensionskasse, der Säule 3a sowie von Freizügigkeitskonten. Dies trägt der Tatsache Rechnung, dass die Lebenserwartung gestiegen ist, während die Umwandlungssätze in der beruflichen Vorsorge gesunken sind. Bisher galt Zürich beim Bezug von Vorsorgegeldern als Hochsteuerkanton – dies ändert sich nun.

Was bedeuten die Tarifanpassungen konkret und im Einzelfall? Bei ledigen Steuerpflichtigen kommt die Reduktion bei Vorsorgebezügen ab CHF 210 000 und bei Verheirateten ab CHF 370 000 zum Tragen. Mit den neuen Ansätzen werden Kapitalbezüge aus der gebundenen Vorsorge im interkantonalen Vergleich deutlich attraktiver.

Michael Eugster, Senior Financial Planner

«Mittlere bis höhere Kapitalbezüge profitieren von einer gewissen Entlastung.»

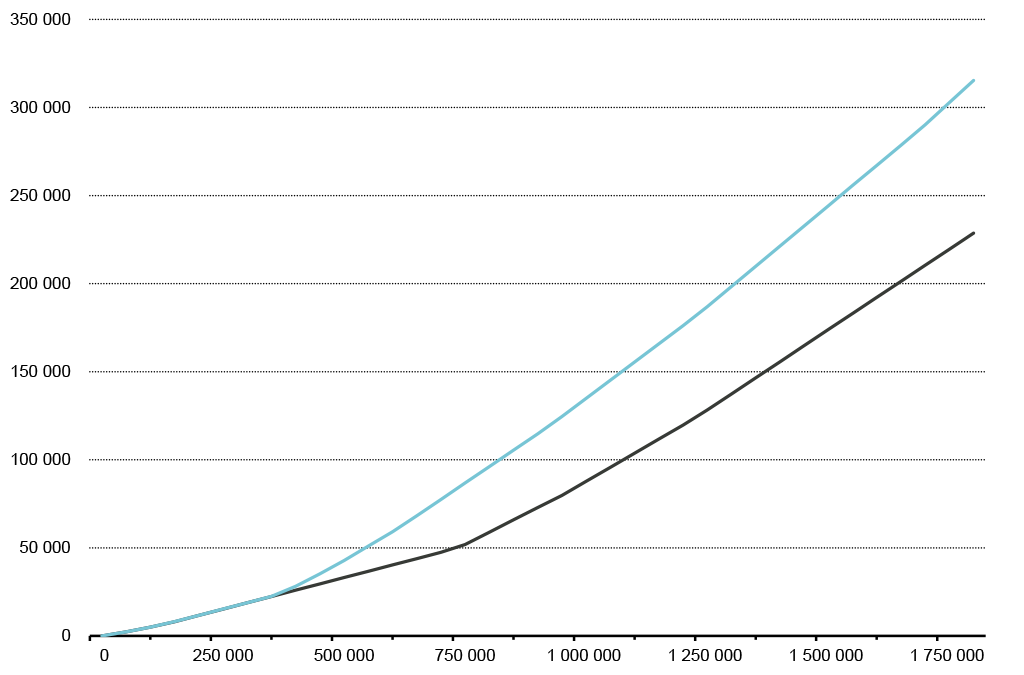

Verlauf der Steuerprogression auf Vorsorgekapital im Vergleich

© Vontobel 2022, TaxWare

▬ Kapitalleistungssteuern ab 1.1.2022

▬ Kapitalleistungssteuern bis 31.12.2021

Die Grenzsatzbesteuerung verbleibt neu ab einer Kapitalleistung zwischen CHF 175 000 und CHF 700 000 auf einem Satz von zirka 7.2 Prozent. Dies bedeutet, dass mittlere bis höhere Kapitalbezüge in diesem Bereich von einer gewissen Entlastung profitieren.

Beispiel zur Berechnung der Kapitalleistungssteuer

Bei einem Pensionskassenbezug von CHF 500 000 im Jahr 2021 ist eine Kapitalleistungssteuer in der Höhe von CHF 42 830 angefallen. Ab dem 1.1.2022 beträgt die Steuer auf demselben Betrag noch rund CHF 33 200 (verheiratet, mit Kirchensteuer, Stadt Zürich).

Das Modell des Rentensatzes

Anders als viele Kantone und der Bund, welche auf Kapitalbezüge einen reduzierten Steuersatz anwenden, kennt der Kanton Zürich (wie zum Beispiel auch auch Graubünden und Schwyz) das Modell des Rentensatzes. Um den Satz zu bestimmen, geht man von der rein hypothetischen Annahme aus, dass die Kapitalleistung in zehn jährlichen Tranchen ausgerichtet wird. Folglich wird zum Beispiel eine Kapitalleistung von CHF 500 000 zu demjenigen Satz besteuert, der sich aus einem Jahreseinkommen von CHF 50 000 ergibt.

Neu ab diesem Jahr ist nun die Reduktion des theoretischen Rentenumwandlungssatzes von 10 Prozent auf 5 Prozent der Kapitalleistung. Bei hohen Bezügen ergibt sich nur eine eingeschränkte Entlastung, da weiterhin der Maximalsatz angewendet wird.

Gestaffelte Bezüge lohnen sich besonders

Die Änderung entlastet besonders Kapitalleistungen in mittlerer Höhe. Deshalb ist es oft sinnvoller, die Bezüge über mehrere Jahre zu staffeln, statt sich das gesamte Kapital in einem Jahr auszuzahlen. Falls Sie Ihren Kapitalbezug bereits geplant haben, lohnt es sich, ihn zu überprüfen. Es ist gut möglich, dass Sie jetzt neues Optimierungspotenzial haben.

Gerne analysieren wir Ihre Situation mit Ihnen und geben Ihnen in einem unverbindlichen Erstgespräch unsere Einschätzung.

Rufen Sie uns an:

|

|

Persönliche BeratungKontaktformular öffnen und einen Rückruf oder Termin vereinbaren. |

|

E-Mail sendenGerne beantworten wir Ihre Frage schriftlich per E-Mail. |