Au sujet de l'auteur

Mark Holman

Chief Executive Officer TwentyFour Asset Management, Portfolio Manager

Plus d'articles

Rester calme quand l’inflation fait les gros titres

Au sujet de l'auteur

Mark Holman

Chief Executive Officer TwentyFour Asset Management, Portfolio Manager

Plus d'articles

Nous avons actuellement l’impression de passer une bonne partie de notre temps à parler de l’inflation ou, plus précisément, des raisons pour lesquelles la Réserve fédérale américaine semble avoir une perception différente de la situation.

Pour les gérants obligataires, l’anxiété suscitée par l’inflation est compréhensible : en général, elle implique une dépréciation des bons du Trésor américain, qui peuvent alors entraîner dans leur sillage les titres de créance dont le spread est trop faible pour absorber les éventuelles fluctuations de taux d’intérêt ultérieures. La profusion de gros titres que ce sujet semble générer peut être agaçante mais il y a vraiment matière à débat. A mon avis, s’il y a bien un sujet sur lequel les investisseurs ne doivent pas se tromper dans les mois à venir, c’est bien celui-là.

Depuis des mois, le président de la Fed Jerome Powell et d’autres responsables de la banque centrale des Etats-Unis véhiculent un message bien rodé destiné à rassurer les participants au marché quant à leur intention de soutenir la reprise aussi longtemps que nécessaire après la récession induite par la pandémie.

Ils insistent notamment sur le caractère transitoire de l’inflation pendant la phase actuelle de la reprise, qui finira selon eux par se heurter aux forces désinflationnistes que sont la mondialisation, le déclin des syndicats, le faible taux de croissance démographique et l’automatisation.

Toutefois, les chiffres de l’inflation pourraient amener de plus en plus les investisseurs à considérer que le discours répétitif de la Fed sonne faux. En juin, la hausse des prix sur un an est ressortie à 5,4%, au lieu du taux de 4,9% prévu. En dépit d’une stabilisation à 5,4% en juillet, l’inflation s’est une nouvelle fois avérée supérieure aux attentes (5,3%). Dans ces conditions, la Fed a-t-elle raison d’affirmer continuellement que le regain d’inflation se révèlera transitoire ?

De notre point de vue, il était clair que les tensions inflationnistes observées entre janvier et mai résultaient principalement de facteurs transitoires, les effets de base conjugués aux perturbations des chaînes d’approvisionnement ayant pour effet de déformer le tableau global. Cela dit, nous ne sommes pas tout à fait convaincus que les hausses de prix observées actuellement s’avéreront éphémères. D’après nous, il y a suffisamment de signes tangibles qui suggèrent une inflation plus durable.

Premièrement, il serait naïf de croire qu’il n’y aura pas une certaine perte d’efficacité économique après avoir mis le monde sous cloche pendant un an pour l’en sortir rapidement. La pénurie de certains intrants essentiels tels que les semi-conducteurs et la flambée des cours des matières premières montrent à quel point il est difficile de refaire tourner des chaînes d’approvisionnement internationales lorsque les économies ne redémarrent pas toutes au même rythme. Si l’on ajoute à cela un système bancaire international qui, à la différence de l’après-crise financière, semble bien doté en fonds propres et disposé à faire crédit, nous pensons qu’il y a suffisamment de raisons d’anticiper une inflation plus persistante que ne le suggère le discours de la Fed.

Les gérants obligataires doivent-ils s’inquiéter du fait que leur perception de l’inflation semble différente de celle de la Fed ? Pas nécessairement.

Les investisseurs obligataires doivent reconnaître que, compte tenu du double mandat de la Fed, Jerome Powell doit créer autant que possible les conditions du plein emploi et veiller à ce que tous les Américains profitent de la reprise. Les chiffres de l’emploi dévoilés récemment par le Bureau of Labor Statistics mettent bel et bien en évidence une embellie de l’emploi aux Etats-Unis, avec un taux de chômage de 5,4% en juillet. Toutefois, environ 8,7 millions d’Américains perçoivent toujours des allocations-chômage, selon le rapport du mois de juillet. En d’autres termes, il y a encore 6 millions de chômeurs de plus qu’en février 2020 aux Etats-Unis.

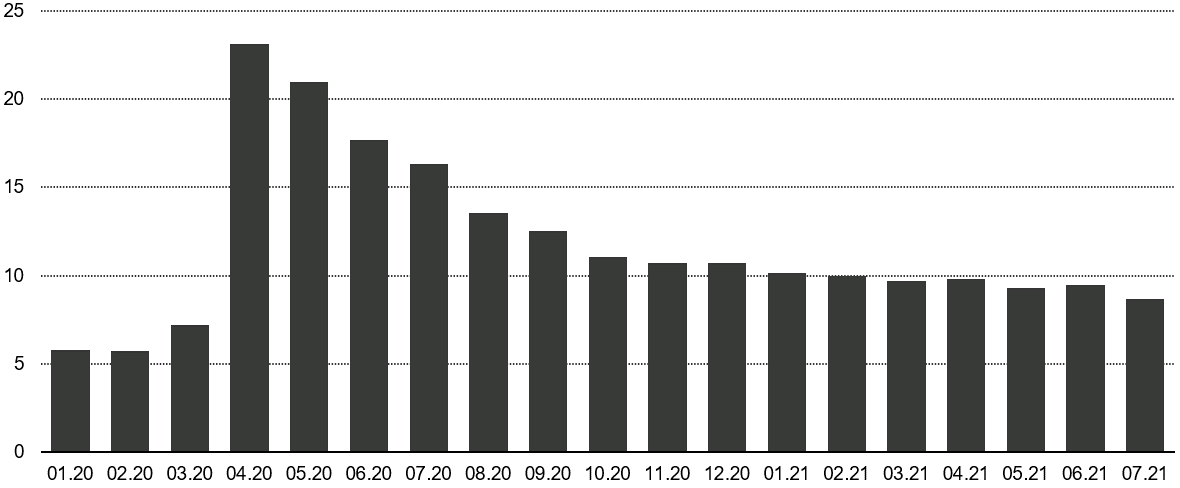

Chômage aux Etats-Unis (en millions) : De janvier 2020 à juillet 2021

Source : US Bureau of Labor Statistics, 31 juillet 2021.

En outre, le taux d’activité calculé par le Bureau of Labor Statistics (qui reflète le nombre d’individus qui travaillent ou recherchent activement un emploi) est resté globalement stable ces derniers mois, les entreprises ayant du mal à recruter malgré les avantages et les salaires plus élevés proposés. Compte tenu de ce qui précède, nous pensons qu’il est peu probable que la Fed relève ses taux avant que le chômage n’enregistre encore une décrue substantielle.

A notre avis, la priorité pour la Fed en ce moment même est d’accompagner la reprise et d’éviter des déclarations susceptibles d’amener les investisseurs à douter de sa détermination. Pour autant, si la Fed est disposée à tolérer une inflation supérieure à son objectif pour parvenir au plein-emploi, quelles conclusions les investisseurs doivent-ils en tirer ?

De notre point de vue, ils doivent notamment veiller à gérer leur exposition aux secteurs qui, historiquement, sont les plus sensibles à la duration car nous pensons que la Fed sera nettement plus tolérante à l’égard de l’inflation que nous pouvons nous le permettre en tant que gérants obligataires.

De même, la performance des marchés de taux au second semestre a entraîné une compression des rendements obligataires à un niveau qui, pour nous, est incongru compte tenu de la possibilité d’une nouvelle hausse de l’inflation ou du risque d’erreur de communication de la part des banques centrales. A nos yeux, le rendement des bons du Trésor américain à 10 ans, qui avoisine 1,35%, est tout simplement incompatible avec la possibilité d’une inflation persistante à l’avenir. Par conséquent, il nous semble assez prudent d’envisager une réduction de l’exposition aux émetteurs les mieux notés, aux secteurs sensibles à la duration ainsi qu’aux bons du Trésor à long terme.

Parallèlement, dans un souci de pragmatisme, il convient de réduire légèrement le niveau de risque global pour parer à un éventuel regain de volatilité alors que la Fed peaufine son message, avec toute l’incertitude que cela peut créer. Il nous semble donc judicieux d’augmenter légèrement l’allocation aux liquidités afin de saisir les belles opportunités qui se présenteront.

Toutefois, nous ne préconisons pas une rotation de grande ampleur au détriment des actifs risqués. Dans l’ensemble, nous tablons toujours sur une évolution favorable des marchés du crédit jusqu’en fin d’année, avec des taux de défaut qui devraient diminuer en Europe comme aux Etats-Unis. Nous restons convaincus que les titres obligataires d’émetteurs privés enregistreront une performance positive, notamment ceux qui sont traditionnellement procycliques et présentent toujours des niveaux de spreads positifs, comme les obligations AT1 et les CLO européens.

Globalement, notre message est le suivant : compte tenu de l’incertitude qui entoure la trajectoire de l’inflation et de l’emploi, conserver un peu plus de liquidités pour profiter d’éventuels replis des marchés tout en réduisant l’exposition aux secteurs sensibles la duration pourrait s’avérer une stratégie pertinente au second semestre.

Vous nous confiez la gestion de votre fortune et profitez de nos compétences étendues en matière de placement.

derinet vous aidera à trouver votre chemin dans le monde des produits structurés. Découvrez notre gamme complète de produits.

Sélectionnez jusqu'à 14 megatrends en fonction de vos convictions et profitez de notre expertise de plus de 90 ans en matière d'investissement – pour une gestion active et à risques contrôlés par nos experts.