La plupart des investisseurs apprécient de recevoir des dividendes. Même le fondateur, CEO et président du conseil d’administration d’une société biotech suisse qui a prôné durant des années le réinvestissement de chaque centime de bénéfice dans sa société, nous a confié un jour la satisfaction qu’il avait éprouvée à recevoir le premier dividende versé par son entreprise. Pour les investisseurs individuels, recevoir des dividendes constitue souvent un apport de liquidités bienvenu. Dans le cas des investisseurs institutionnels, tels que les compagnies d’assurances ou les fonds de pension, cela les aide à financer les dépenses courantes.

De manière générale, les investisseurs et les entreprises attachent une grande importance aux dividendes. Aux États-Unis, les «Dividend Aristocrats» (aristocrates du dividende) désignent un indice d’entreprises du S&P 500 qui ont distribué et augmenté leur dividende de base tous les ans au cours des 25 dernières années. En revanche, une baisse inattendue du dividende d’un titre «à dividendes» (versement d’un dividende élevé et régulier) déclenche souvent une réaction très négative du cours de l’action car les investisseurs y voient un signal négatif fort concernant les perspectives à long terme de l’entreprise.

Avantages des dividendes

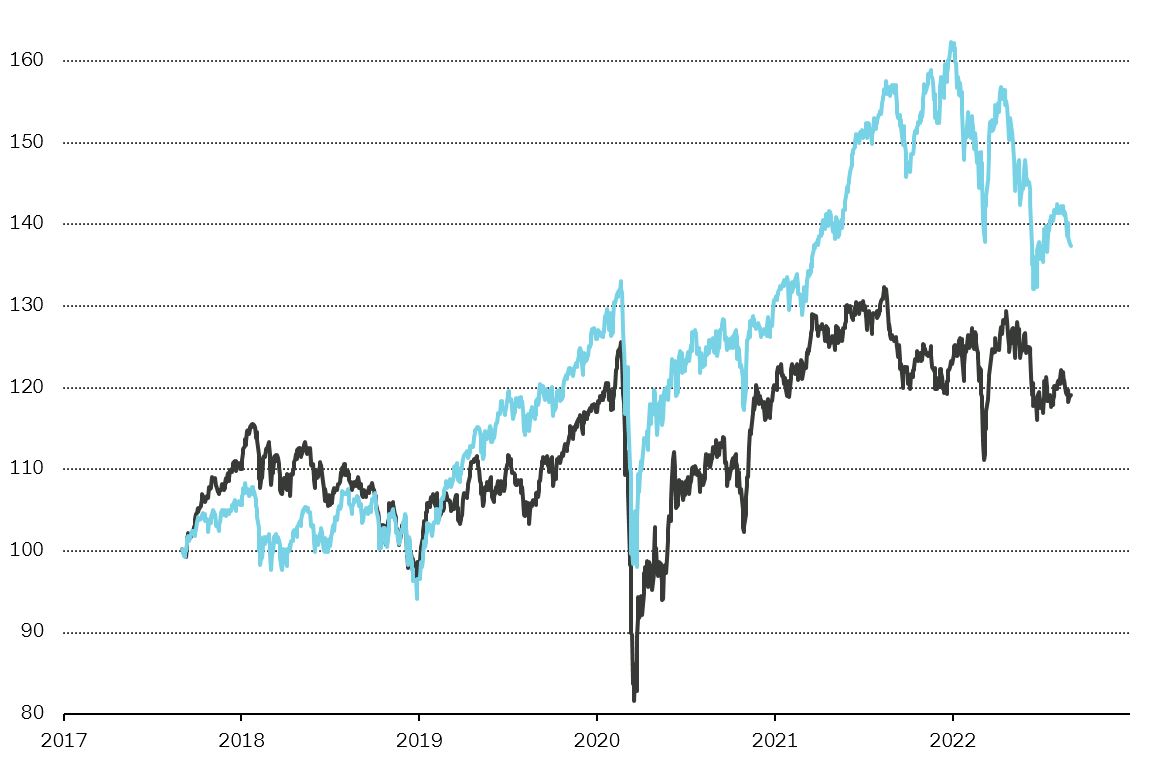

L’un des avantages à long terme associés aux actions qui versent des dividendes élevés est le potentiel de rendements plus solides et de volatilité moindre—selon les circonstances, les dividendes peuvent contribuer à amortir les pertes dans les phases de marché baissier. Si nous prenons les trois derniers marchés baissiers, quand le S&P 500 a chuté de plus de 30%, l’indice «S&P 500 Dividend Aristocrats» a surperformé le S&P 500 à deux occasions. La première au moment où la bulle technologique a éclaté (septembre 2000 à octobre 2002) et la seconde durant la crise financière mondiale (octobre 2007 à mars 2009). Dans les deux cas, la surperformance a été significative, voire très significative. Plus récemment, durant la correction liée au COVID-19, les «aristocrates du dividende» ont légèrement sous-performé.

Comment expliquer la différence de performance des titres à dividendes?

La surperformance exceptionnelle au moment de l’éclatement de la bulle technologique n’est pas surprenante. La plupart des entreprises technologiques sont des sociétés de croissance: elles font le choix de réinvestir leur capital plutôt que de le distribuer aux actionnaires. L’absence de titres technologiques parmi des «aristocrates du dividende» a donc été le moteur de la surperformance.

Inversement, étant donné que les titres technologiques et de croissance ont généralement profité, au moins dans une certaine mesure, d’un certain nombre d’effets liés à la pandémie de COVID-19, les «aristocrates du dividende» ont enregistré une légère sous-performance. Face à ce constat, la question doit être posée:

«La surperformance du S&P 500 Dividend Aristocrats est-elle une fonction du dividende, ou plutôt du modèle d’affaires généralement plus défensif de ses composants, par rapport à une part beaucoup plus élevée de sociétés de croissance au sein du S&P 500?»

| |

S&P 500 |

S&P 500

DIVIDEND ARISTOCRATS |

SURPERFORMANCE |

Éclatement de la bulle technologique

(1.9.2000–9.10.2002) |

–47,4% |

+4,7% |

+51,4% |

Crise financière mondiale

(9.10.2007–9.3.2009) |

–55,2% |

–47,2% |

+8,0% |

COVID-19

(19.2.2020–23.3.2020) |

–33,8% |

–35,2% |

–1,4% |

Tous les dividendes ne se valent pas

Les dividendes ne peuvent pas simplement être pris à leur valeur nominale, car tous les dividendes ne se valent pas. Leur évolution future, telle que la trajectoire de croissance, la stabilité, la prévisibilité, dépend de facteurs spécifiques aux entreprises.

Investir dans des sociétés ayant le rendement sur dividende le plus élevé risque de ne pas satisfaire à une stratégie d’investissement solide à long terme. À des fins d’illustration, nous avons créé un portefeuille équipondéré sur les cinq dernières années qui englobe les dix titres de l’indice suisse SPI caractérisés par le rendement sur dividende le plus élevé durant cette période (nous avons exclu les micro-capitalisations). Sur cet horizon, le rendement total pour les actionnaires (dividende et appréciation du capital) du portefeuille a sous-performé l’indice de référence (SPI), même dans l’hypothèse d’un impôt zéro sur les dividendes et de coûts de transaction nuls.

En conséquence, les investisseurs devraient évaluer les perspectives de chaque entreprise en matière de dividendes et diversifier leurs placements. Un rendement sur dividende élevé peut refléter une forte génération de liquidités, mais peut aussi être un signe de difficultés ou d’un manque d’opportunités de croissance pour l’entreprise.